監修者

リメディ株式会社 ディレクター

馬越 雄司 | MAGOSHI Yuji

神戸大学を卒業後、阪急阪神ホールディングスに新卒入社。経理事業部に配属となり、グループ企業5社を担当。担当企業の決算業務や税務、IFRS改正対応業務に従事。

その後リクルートに転職しキャリアアドバイザーとして、候補者様に徹底的に向き合いながら、20代から50代まで様々な業界・職種の方のキャリア支援に従事。結果として、新人賞をはじめ、顧客価値貢献・チーム貢献に関する複数の賞を受賞。

現在はディレクターとして、M&A業界、戦略・総合コンサルティングファーム、メガベンチャー企業に特化した転職サポートを行い、業界トップクラスの支援実績を誇る。

昨今、日本では中小企業のM&A案件が増加傾向にあります。実際に、後継者不足で悩むケースは多く、経営者の引退や時代の変化による先行きの不安などから、M&Aを選択する中小企業が増えています。

こうした背景により、日本でのM&A市場が拡大し、多くのM&A仲介業者が誕生しています。株式会社fundbookは、2017年創業というベンチャー起業でありながら、テクノロジーや専門性を生かした独自の手法によって事業を展開し、企業の信頼を得て成長しています。

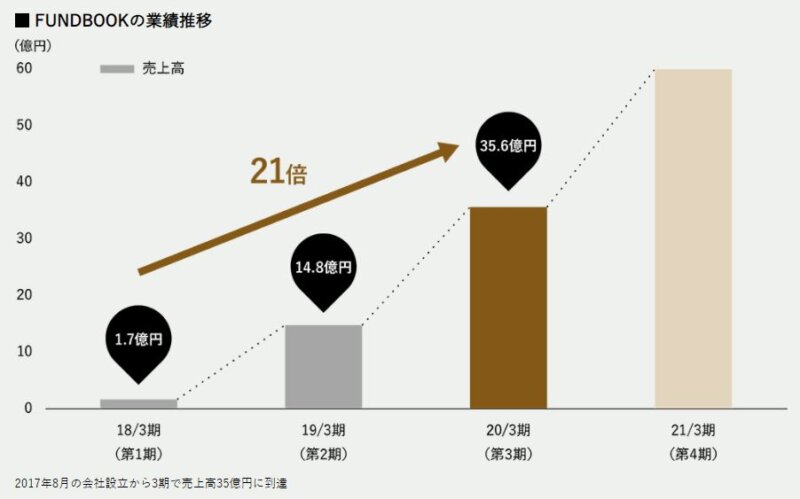

2020年3月には設立3年目で売り上げ35億円という業界初の記録を更新しました。その後、2022年には売り上げ50.6億円を突破するなどさらなる発展を遂げています。

さらに大きな転機として、2024年12月には、東証プライム上場企業である株式会社チェンジホールディングスの完全子会社となりました。

これにより、ベンチャー企業としてのスピード感はそのままに、上場企業グループとしての強固な財務基盤と信用力を獲得。より安定した環境でM&A仲介サービスを提供できる体制が整いました。

転職を通して活躍の幅を広げたい、もっと大きな仕事をしたいなどという方にとって、fundbookは今、最も勢いと安定感を兼ね備えた企業の一つだと言えます。

転職を通して活躍の幅を広げたい、もっと大きな仕事をしたいなどという方にとって、fundbookはとても興味をひかれる企業だと考えられます。そこで、今回はfundbookの採用情報や年収、労働環境などの情報を深掘りしていきます。

また、評判・口コミや採用大学、fundbookへ転職するためのポイントにも触れていますので、fundbookが気になっている方はぜひ最後までご覧ください。

- fundbookの評判は?

-

fundbookは、業界の中では高い水準を誇っているため、報酬や待遇面について納得する声が多いです。「M&Aアドバイザーはインセンティブの恩恵によって、高額の報酬を得ている。数千万円のプレーヤーもいる」という口コミにもある通り、特にM&Aアドバイザーはインセンティブを生かして稼いでいる人が多く見受けられます。

仕事のやりがいに関しては、「お客様からの感謝」「社会貢献性の高さ」「平等な報酬設計」「経営全般に関わる知識の習得」などの側面で、やりがいを感じている方が多いようです。

- fundbookの平均年収は?

-

公式の転職者の採用ページによると、fundbookの年収は下記の様な水準となっています。特にM&Aアドバイザーは業界内でも高水準であり、在籍3年以上のアドバイザーの平均年収は2,500万円を誇ります。

スクロールできます職種 年収詳細 マッチングセールス 基本給が420〜600万円です。別途インセンティブ制度があり、1件成約ごとに100万円が支給されるしくみになっています。 M&Aアドバイザー 初年度は基本給として420万円が設定され、2年目以降はKPI、KGIを踏まえた上で定められるため個人差があります。営業インセンティブ料は25%と業界内でも最高水準であり、ベースの固定給を上回った分から発生します。 - fundbookへの転職のポイントは?

-

fundbookへの転職活動においては「現職での卓越した成績」と「M&A仲介である理由」、「M&A業務への理解」について自分の言葉で話ができる必要があります。

同業他社と同じように、fundbookも少数精鋭で能力を発揮してくれる人を求める傾向が強いです。これまでのキャリアについてはもちろん、「本当に自分にマッチする会社」だと伝えられるように業界全体の様子を踏まえて検討する必要があります。

M&A業界に特化し「M&A仲介各社の案内が出来る」「転職希望先への支援実績が豊富」という条件を満たすエージェントとタッグを組み、企業の比較をしながら進めていくことが、有効に選考に進める手段です。

弊社は、M&A業界における転職の支援実績が豊富にあり、極めて高い内定率を誇ります。

是非、お気軽にご相談ください。

M&A業界内定率No.1

- M&A業界への内定率・内定数はNo.1

- M&Aキャピタルパートナーズ・M&A総合研究所への内定数・内定率No.1

- 1年で100名を超える内定者を輩出するM&A業界特化のヘッドハンティング会社

- M&A業界への内定率94.7%を実現する徹底的なマンツーマン選考対策

※2022年1月から6月末における、リメディ専任でM&A仲介会社に応募した方57名中54名が内定獲得 - 営業未経験者のM&A業界への転職実績が多数

- リメディ唯一の社長や幹部経由の特別ルートでの応募も可能

転職意思が固まる前の情報収集にも

ぜひご活用ください。

fundbookとはどんな会社?

fundbookは、2017年に創業されたM&A仲介を行う会社です。東京と大阪に拠点を構えており、現在創業7年目のM&A仲介業界を代表する会社です。3期目に当たる2020年3月期の売上高は約35億円と急成長を続けています。

fundbookの特徴

fundookには様々な特徴があります。

「組織的な特徴」「取引するお客様」「仲介手数料の設計」という点で確認してみましょう。

組織的な特徴

急成長を遂げているfundbookですが、急成長を支えている組織的な特徴が大きく2つあります。

①未経験者の立ち上がりを支援する体系的な研修・教育体制

入社直後から代表森山主導の教育研修を実施されています。

日々の営業活動と並行して、トップセールスである営業本部長直下で2か月間のトレーニングを行い、自らビジネス機会を切り拓く力を養い、自立したビジネスマンを育成されています。

その他、財務研修やリーガル研修、各種勉強会のような学習アセットが豊富に存在しており、それらを活用することで、未経験者でもいち早く専門知識をインプットし、実戦で活躍することができています。

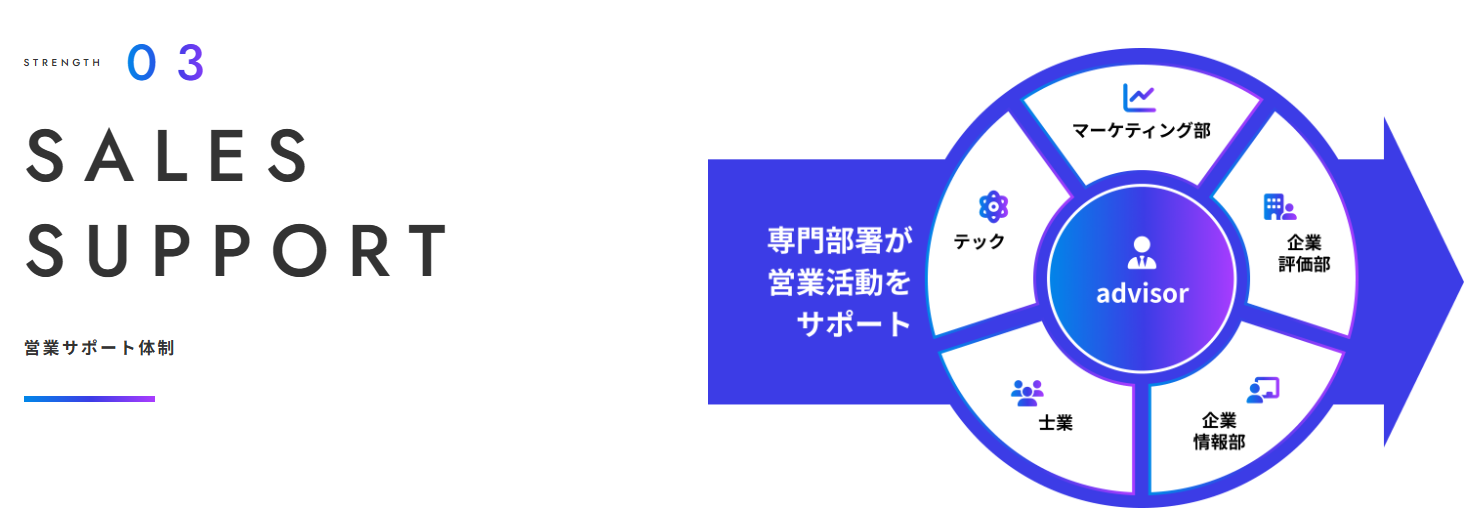

②強力な営業サポート体制

M&Aを進める各フェーズ毎にアドバイザーを専門チームがサポートする体制を構築されています。

案件のソーシングはマーケティング部、案件の企業評価や企業概要書の作成は企業評価部、譲渡希望企業と譲受希望企業のマッチングは企業情報部、エグゼキューションは社内の士業がそれぞれサポートするため、アドバイザーは高いパフォーマンスを発揮することが可能です。

取引するお客様の傾向

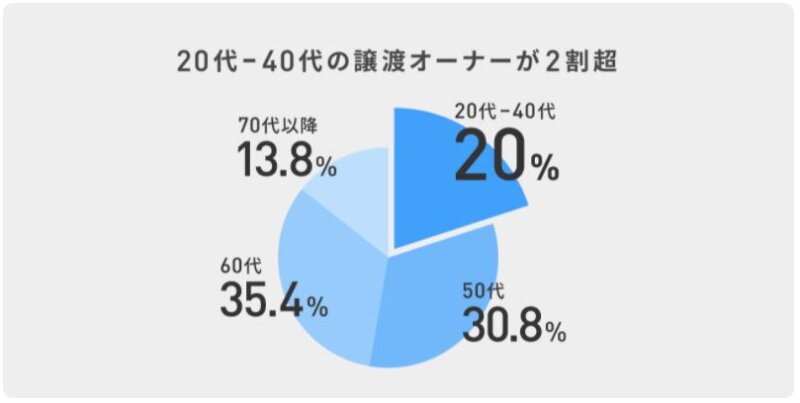

お客様の特徴として、年齢が若い(20~40代)ということが特徴的です。

2020年8月のデータでは、20代-40代のお客様が20%、50代が30.8%、60代が35.4%、70代以降が13.8%となっています。

【引用:https://special.nikkeibp.co.jp/atclh/ONB/20/fundbook0603/】

「後継者不足」「高齢化」による事業承継を契機としたM&Aだけではなく、資本政策の一環として、

ファンドへの売却を経てIPOを目指すような「二段階イグジット」など、M&A戦略の提案幅を拡げており、

経営者のニーズに沿った提案をする事で、ターゲットの対象を広げているようです。

【引用:https://special.nikkeibp.co.jp/atclh/ONB/20/fundbook0603/】

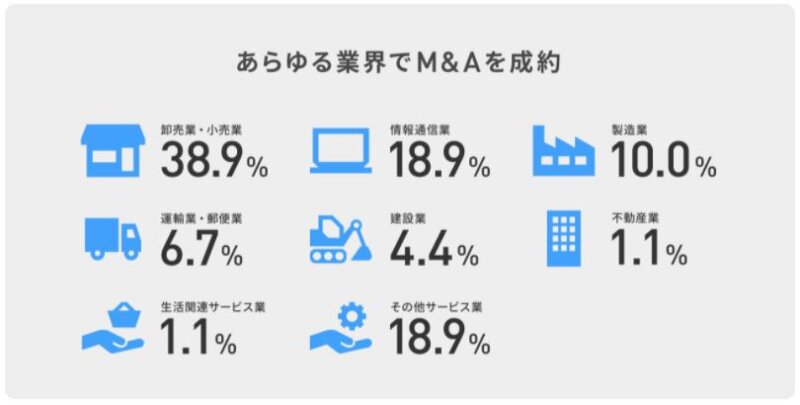

「卸売業・小売業:38.9%」「情報通信業:18.9%」「その他サービス業:18.9%」の割合が高く、

「不動産業:1.1%」「生活関連サービス業:1.1%」に関しては1.1%ずつと少ないようです。

仲介手数料の特徴

fundbookがお客様から頂戴する報酬については、「着手金なしの成功報酬型」となっています。

その為「選択肢の1つとしてM&Aも検討したい」というお客様にとっては、相談し易い会社の1つと言えると思います。

fundbookの企業情報

fundbookの直近の業績

| 会社名 | 株式会社fundbook (fundbook, Inc.) |

|---|---|

| 創業 | 2017年8月 |

| 親会社 | 株式会社チェンジホールディングス(東証プライム:3962) ※100%出資 |

| 代表取締役 | 森山 智樹、渡邊 和久 |

| 資本金 | 20億円 (資本剰余金含む) |

| 本社住所 | 〒105-0001 東京都港区虎ノ門1-23-1 虎ノ門ヒルズ森タワー25F |

未上場の為、以前は詳細な決算情報は限定的でしたが、チェンジホールディングスグループ入りにより、グループ全体の業績が信頼の証となっています。

直近の業績推移は以下の通りです。

| 年度 | 売上高 | 成約件数 |

|---|---|---|

| 2019年度 | 35.6億円 | 45件 |

| 2022年度 | 50.6億円 | 58件 |

| 2024年度(グループ化) | 2024年12月よりチェンジホールディングスの完全子会社化 | |

| 2025年3月期(グループ連結) | 463.8億円 | – |

創業初期の急成長に加え、2024年12月の完全子会社化により、今後はチェンジホールディングスの豊富な資金力やネットワークを活用した事業展開が加速すると見込まれています。

特に2025年3月期の決算においては、グループ全体としてのシナジー効果が期待されており、M&A仲介業界における存在感をさらに強めています。

創業初期のスタートダッシュに成功しています。上述の仕組みが上手く機能し、業績を伸ばしていると考えられます。その後、2020〜2021年の抜本的な組織改革によって、2022年度には売上高も成約件数もさらに向上しています。

fundbookの今後の事業展開

チェンジホールディングスへのグループ入りにより、今後の事業展開はさらに「地方創生」と「DX(デジタルトランスフォーメーション)」の色を強めていくと考えられます。

海外展開への想いについては、

M&A仲介は、実は日本発のサービスです。海外では、譲受企業と譲渡企業の双方にFA(フィナンシャルアドバイザリー)が付き、彼らは顧客の利益を最優先するので交渉は基本的に対立構造となります。それに対して日本の中小企業同士のM&Aは私たちのような仲介会社が間に立ち、双方が手を取り合って成功を目指すM&Aが前提となっています。日本発のM&A仲介の品質を高めたfundbookのモデルは、優れた企業の存続、成長を実現し、すべてのステークホルダーの幸福を実現できるM&A仲介の理想型であると自負しています。

とコメントされています。

具体的な時期は明示されていませんが、海外志向がある方にとっては、国内で経験を積み、海外でのM&Aにもチャレンジするといったビジョンも考えられます。

また、サービス面の観点では、プラットフォーム上で「PMIの可視化」を実現するプログラムも開発中ともコメントされています。

PMIとは「Post Merger Integration」の略称で、M&A成立後の統合プロセスを意味しています。PMIの可視化の狙いとして、畑野社長はインタビューで下記のように語っています。

海外では、ベンチャー企業を設立し、事業が成功したら売却し、次の事業を立ち上げる経営者はシリアルアントレプレナーと呼ばれ、尊敬される。では、どうすれば日本でも、新たなM&A観が定着するのか。その鍵を握るのが、PMIの可視化だと僕は考えています。

M&Aが成立したあと、その企業の雇用維持率はどうなったのか、従業員の平均所得や満足度はどう変化したのかを数値で示す。例えば、もともといた従業員をすべて解雇した場合、目先の利益は上がったとしても、PMIの数値は確実に悪化する。「引き受けた企業の従業員を不幸に陥れるような企業は、そもそもM&Aをする権利はないというのが正直な気持ち。ぜひ積極的にマーケットからキックアウトしていきたい。M&Aによって本当の意味でのシナジー効果が生まれたのか。企業の業績を伸ばすことができたのか。PMIをどんどん可視化していけば、必然的に目先の利益を追うだけのM&Aは減り、より健全な買収・売却が実現しやすくなる。実現すれば、M&Aを取り巻く環境は大きく変わるはずです」

【引用:https://forbesjapan.com/articles/detail/21655】

リメディ公式YouTubeチャンネルでは、fundbookの魅力を解説した動画をご覧いただけます。ご興味のある方は是非一度ご覧ください。

fundbookの採用情報について

fundbookは、採用ホームページ上に、採用した方のインタビューを数多く掲載しています。

新卒入社の方・中途入社の方・取締役の方と幅広いポジションの方を対象にインタビューされており、今までのキャリアや、M&A業界を志した動機、その中でもfundbookを選んだ理由、といった内容を網羅的に記載されています。

中途採用の方を見ると、メガバンク、総合商社、キーエンスといったキャリアの方が多いようです。新卒の方の特徴としては、学業面で優秀な方や、スポーツで目立った成績を残されている方等、輝く何かを持っている方が多いようです。

fundbookが募集している求人

fundbookでは、新卒採用・中途採用を行っており、様々なポジションでの募集があります。

求人情報を元に、募集されているポジションの概要を整理させて頂きました。

■M&Aアドバイザー(未経験者/経験者)

各種専門部署のサポートを得ながら、顧客開拓および企業価値評価、M&A手法の策定・考案、譲渡/譲受先のマッチング、条件調整、クロージング(成約)とM&AアドバイザーとしてM&Aのプロセスを一気通貫でご担当いただきます。

【必須項目】

- 業界にかかわらず、顕著な営業成績

- その他の業界で、トップクラスの営業成績

- コンサルティングファーム、総合商社、専門商社出身者でM&Aに興味関心が高い

【望ましい項目】

- M&A案件のソーシング及びエグゼキューション等の実務経験があり、20件以上の案件成約に携わった経験をお持ちの方

■マッチングセールス

M&Aアドバイザーと密に連携を取り、戦略を立案し、様々なアプローチで顧客(譲受企業)ニーズの醸成ならびに商談機会の創出ならびに譲受企業との折衝を行います。

具体的な業務は以下の通りです。

- 市場分析などに基づくターゲット選定

- ターゲットに対する最適なアプローチ戦略の立案

- アウトバウンドコールや、独自のインバウンド施策による商談機会の創出

- データアナリティクスによる課題の抽出やフロントセールスに対する活動フィードバック

- 継続的な関わりによる顧客ニーズの醸成 (ナーチャリング)

【必須項目】

- 個人営業経験1年以上、または法人営業の経験1年以上

- データ分析による課題の抽出やフロントセールスの経験、またはインサイドセールスに対する活動フィードバック経験

- 集計ツール(エクセル・スプレッドシート)を使用した分析、改善提案の経験

【望ましい項目】

- SaaS系企業のインサイドセールスの経験

- インサイドセールス/その他非対面営業などでのメンバーマネジメント経験

- 組織又はチームにおいて自ら企画立案、実行まで携わった経験

- 他部門とも積極的にコミュニケーションを取り、主体的に組織を動かしていく気概

- 新しいことへのチャレンジをしつつも、今やるべきことにも愚直に取り組み、やり切れる気概

- 継続的な関わりによる顧客ニーズの醸成(ナーチャリング)の実施

- セールスフォースのレポート、ダッシュボード機能を活用しPDCAを回した経験

- インサイドセールスの魅力を語れる事

中途採用状況について

fundbookでは、年間を通して時期に関わらず求人を募集しております。

M&Aの業界において、優秀な人材の確保は不可欠となる為、時期で採用水準を変えることなく常に優秀な人材に対してアンテナを張り続けていると考えられます。

採用大学について

fundbookは、新卒と中途の両方において、採用時の明確な大学の基準を設けていません。そのため「〇〇大学だから受かりやすい」ということが100%は言い切れません。

ただし、特に優秀な営業マンを求めているfundbookは、基本的にはある程度の学歴の人をターゲットとしていると考えて良いでしょう。仕事柄、ある程度の教養や学び続ける習慣などが必要になるため、学歴も参考としている可能性は十分にあります。

しかし、ただ学歴が高ければ良いわけではなく、これまでの仕事や学校などでの成果や営業力、人間力なども踏まえ総合的に判断されるようです。

fundbookの転職難易度は?

fundbookの採用基準は非常に高く、優秀な方の採用を積極的に行っています。

The Modelの採用背景にも「個の力への依存という課題を無くすため」という表現をされている様に、単発的な良い成果ではなく、良い成果を繰り返し残すことができるのかどうかという再現性を非常に高く評価している推察されます。現職での卓越した成果と共に、PDCAを高速回転させながら、「どのような仮説を持って仕事に取り組んできたか」「何故そのような施策を行ってきたのか」といった、考えの部分についてきちんと話ができるようになることが重要です。

fundbookの採用要件

fundbookの採用ホームページには

【必須(Must)】

以下のいずれかに該当する方

- 営業経験1年以上

【歓迎(Want)】

- 高単価商材や多面的な要素を持つサービスを扱う営業経験

- 経営者向けの新規開拓営業のご経験

という条件が記載されています。

業界ターゲットとしては、金融業界・コンサルティングファーム・総合商社・専門商社の業務経験者に加えて、事業会社において、優秀な営業成績を挙げられている方と認識して良いと思われます。

採用要件には、「営業における成績」と記載されていますが、M&A仲介業務というビジネスモデルを考えると「新規開拓」「経営者営業」といった特殊な営業をされている方が特に求められると想定されます。

fundbookの選考フロー

こちらもfundbookの採用ホームページに記載があります。

- 書類選考

- 人事選考(個別面接)

- 最終選考(代表・役員面接)

- 内定

となっており、実質対面する面接は一次選考と最終選考の2回となります。

M&A業界の面接は、東京での対面面接が多い傾向にありますが、fundbookではWebでの面談も実施しているようで、どこにお住まいでも、比較的選考は受けやすい傾向にあると考えて良いのではないでしょうか。

fundbookの年収について

fundbookは、平均年収等の情報を一部公開していますので、求人情報や口コミも参考に情報を整理してみました。

fundbookの平均年収

fundbookの平均年収はポジションにより異なります。公式サイトの中途採用のページには、それぞれ以下のように記載があります。

企業情報部(マッチングセールス)は、基本給が420〜600万円です。別途インセンティブ制度があり、1件成約ごとに100万円が支給されるしくみになっています。KPIを達成すれば初年度から年収1000万円を超えることが可能です。

M&Aアドバイザーは、初年度は初年度の基本給は420万円で設定され、2年目以降はKPI、KGIを踏まえた上で定められるため個人差があります。また、営業インセンティブ料は25%と業界内でも最高水準であるため、頑張りによって多くの給料を得ることも可能です。インセンティブはベースの固定給を上回った分から発生します。

fundbookによると、2023年3月には在籍3年以上のアドバイザーの平均年収は2,500万円だそうです。仕事の成果は社内でもしっかり評価され、モチベーションを保ちやすいような体制を整えているようです。

fundbookの年収モデル

採用ホームページ上では

- 応相談(前職の給与・実績等を考慮)

- ※別途インセンティブ制度あり

と記載されていますが、これでは詳細がイメージしづらいところです。

openworkでの口コミを見ると、

- 固定給+インセンティブで、単純に売上の4分の1が収入になる。

- 固定給を超える収入になれば4半期初の給与日に入金される。

- 固定給を超えない部分に関しては、クレジットと称し翌期に加算されます。

という構造になっているようです。

インセンティブ率の設計には各社違いがあるものの、他のM&A仲介会社も類似の構造になっている会社が多いと考えられます。

評価制度や、前職の給与に応じて固定給は変動しますが、報酬におけるインセンティブ部分の割合が大きいことから、目標をクリア出来る人からすると固定給与は気にならないと思料されます。

fundbookの年収が高い理由

上述の通り、インセンティブの要素が非常に大きいのが特徴です。

M&Aにおけるインセンティブ額は、大まかに表現すると

①売上件数×②売上単価×③インセンティブ率=インセンティブ額 となります。

公開されているfundbookの業績データを確認したところ、

| 年度 | 売上高 | 成約件数 | 1件当たりの売上高 |

|---|---|---|---|

| 2017 | 1.7億円 | 6件 | 2,833万円 |

| 2018 | 14.8億円 | 33件 | 4,484万円 |

| 2019 | 35.6億円 | 45件 | 7,911万円 |

| 2020 | 50.6億円 | 58件 | 8,724万円 |

となっております。

東証一部上場の3社と有価証券報告書のデータを元に比較すると

| 日本M&Aセンター | 売上高:361億円(成約467件*) 1件当たり売上高:約7,736万円 |

|---|---|

| M&Aキャピタルパートナーズ | 売上高:101億円(成約118件) 1件当たり売上高:約8,636万円 |

| ストライク | 売上高:69億円(成約134件) 1件当たり売上高:約5,161万円 |

(*)譲受・譲渡案件をそれぞれカウントして934件と公開されている為、2分の1の467件で計算

となっておりますので、ストライクよりも1件当たりの売上高が大きく、

日本M&AセンターやM&Aキャピタルパートナーズと比較しても遜色のないほどの案件を扱っていると想定されます。

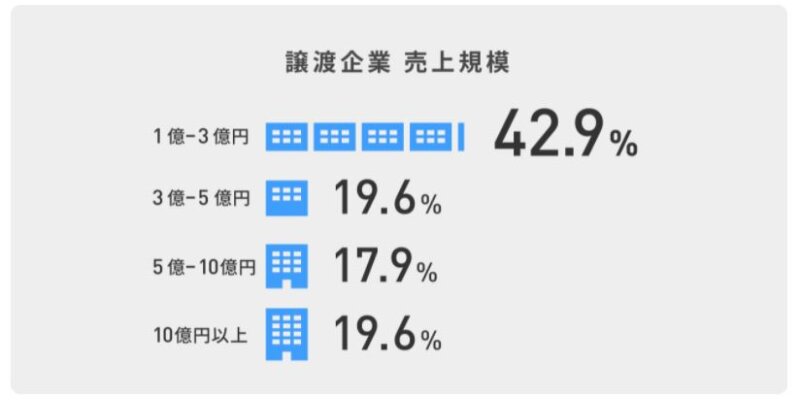

また、2020年8月のデータでは、譲渡企業の売上規模データも出ています。

19.6%は10億円以上ということで、大きな案件に携わる事も可能だと考えられます。

分業型モデルにより一人当たりの担当案件数が多い

正確な情報が出ていないので数字での比較が難しいところではありますが、上述の通りfundbookでは、担当アドバイザーはM&Aのプロセスを一気通貫で担当しますが、各プロセスにおいて社内の専門部署からのサポートを得られるため、M&Aアドバイザーの業務に集中して仕事が出来る体制となっており、結果的に担当できる案件の数の増加や、効率的な業務が可能になっていると考えられます。

業界最高水準のインセンティブ率

fundbookのインセンティブに関してですが、大手口コミサイト上にコメントが多く記載されていました。直近のコメントでは「売上の25%」という内容が多いです。同業の東証一部上場の3社に関しては、インセンティブの比率のデータは開示されていませんので、公表されているデータから情報を整理してみました。

| 日本M&Aセンター | M&Aアドバイザー1名当たり売上高:7,638万円に対して、平均年収1,243万円(16.8%) |

|---|---|

| M&Aキャピタルパートナーズ | M&Aアドバイザー1名当たり売上高:10,190万円に対して、平均年収2,269万円(22.2%) |

| ストライク | M&Aアドバイザー1名当たり売上高:6,230万円に対して、平均年収1,357万円(21.8%) |

この様に比較してみると、インセンティブの比率に関しては、同業他社と同水準か、それ以上と見ても間違いないのではないかと想定されます。

fundbookの労働環境について

激務と言われがちなM&A業界ですが、fundbookでの実際の労働環境はどうなっているのでしょうか?

仕事内容と日々の働き方

M&Aアドバイザー業務という観点では、他のファームと同じくM&Aにおける「ソーシング」と「エグゼキューション」を担当します。

■ソーシング

電話やメール、資料の送付などの手段を用いて、新規顧客案件の開拓と、相手先リストの作成といった業務を行い、アドバイザリー契約(AD契約)までの業務を指します。

■エグゼキューション

アドバイザリー契約後のお客様に対して、トップ面談のセッティングや、面談内容の打合せを行い、基本合意(LOI)の締結までサポート。

その他、リスクチェックなどを含むデューデリジェンスの依頼、調整業務。条件面の擦り合わせを含む最終合意(DA)を経て、クロージングまでを指します。

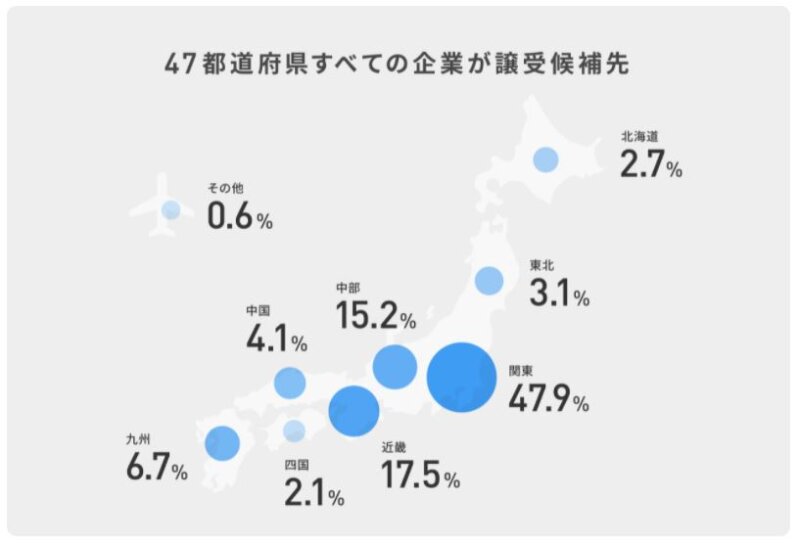

下記の資料を見る限り、地方のお客様も一定量おられますので、ZOOMでの面談も増えてはいるものの、週の中で数日程度の出張は発生するかと想定されます。

残業時間

残業時間は公表されておりませんが、大手口コミサイトでは「月の残業時間(月間)33.4時間」となっています。

セールス以外の部門も含んでいると想定されるため、M&Aアドバイザーの残業目安は多少前後する可能性があります。

ただし、働き方の自由度は高いため、長期休暇の取得など、業績を挙げられていれば、比較的自由度を持って働けるのではないでしょうか。

離職率

離職率に関しては、公表されているものがありませんでした。

大手口コミサイトにて、2021年に記載されているものとして、

現時点で退職は考えた事はありませんが、かなり体力の使う業務なので、早期に資産を形成してアーリーリタイアはしたいです。それが可能な程の高所得を得られる会社です。

という比較的ポジティブな理由のものがありました。

fundbookのM&Aアドバイザーのキャリアパス

M&Aアドバイザーの方は、社内だけでなく社外においてもキャリアパスの展開性が見込める仕事です。

社内・社外におけるキャリアパスを整理してみました。

社内でのキャリアパス

fundbookに限らず、M&Aの業界では社長、役員クラスの方も現役でアドバイザーとしても活躍している事が珍しくありません。

fundbookは、まだまだ事業拡大中の会社ですので「アドバイザーとしてプロを目指す」「昇格して経営に携わる」「ワーク&ライフバランスを維持する」といった選択肢と合わせて、将来的には海外進出や新規事業などに携われる可能性もあるのではないかと想定されます。

社外へのキャリアパス

M&Aアドバイザーという仕事の成果は、個人の力量に大きく左右されます。所属している会社によって進路が大きく変わる事は無いようです。

では、一般的にM&Aアドバイザーはどのようなネクストキャリアを歩むことが多いのでしょうか?

- 事業会社での経営企画や、M&Aでの戦略立案

- コンサルティングファームのM&A戦略チーム

- 金融機関のM&A関連部署

- ベンチャーでの経営企画

- 独立/起業

といった選択肢が多いようです。

M&Aアドバイザーが極めて優秀な営業マンであるという点や、M&Aアドバイザー業務を通じて培ったM&Aや経営のノウハウを活かして活躍されるケースが多く、若いうちから結果を出せば、高額な報酬を得られる業界でもありますので、自己資金を使って事業をされる方もおられるようです。

fundbookの評判・口コミ

採用ホームページ以外からの情報として、大手口コミサイトを参考に、報酬や待遇、実際の年収の状況、福利厚生や休暇、仕事のやりがいやM&Aアドバイザーとしての成長性、労働時間、雰囲気などのイメージを膨らませていきたいと思います。

報酬・待遇への満足度

報酬面に関しては、上述した通りです。例えばM&Aアドバイザリーであれば「ベースの固定給+インセンティブ」という設計です。インセンティブは売上の25%、ベースの固定給を上回った分だけ支給するという形の様です。

業界の中では高い水準を誇っているため、インセンティブを含め報酬に納得する声が多いです。「M&Aアドバイザーはインセンティブの恩恵によって、高額の報酬を得ている。数千万円のプレーヤーもいる」という口コミにもある通り、M&Aアドバイザーはインセンティブの大きさを活かして稼ぎを増やしている人も多いように見受けられます。

ただし、成果主義という面は業界他社と同様であり、「向上心や意志を強く持って働くことが必要」と書かれている口コミもありました。また、昔の投稿では「教育体制が整っておらず、未経験で活躍するのは大変。」という趣旨の口コミも見られましたが、現在は入社後に研修制度があり、新卒・中途含めて社員教育に力を入れているようです。

年収

fundbookの年収に関してですが、マッチングセールス担当とM&Aアドバイザリーは「固定給+インセンティブ」という設計になっています。

インセンティブは「売上の25%で、固定給を上回った額が支給される」という書込みが多く確認出来ました。また、2020年7月8日には「10%規模での信託型ストックオプションの発行を完了し、今後4年にわたって貢献度の高い従業員に新株予約権を付与するインセンティブ制度を導入」という発表しています。

信託型ストックオプションとはどういうものか?という点についてですが、

事業が成長した後でも、導入時点の株価をベースにした権利行使価格の新株予約権を将来にわたって配布出来るというものになり、これから入社される方としては、現在在籍している方と同じ価格の新株予約権を付与してもらえる為、非常に魅力的なものと言えるでしょう。

【参照元:https://fundbook.co.jp/news/press/200707/】

福利厚生・休暇

求人情報に記載されている内容は以下の通りです。

■福利厚生

通勤手当、健康保険、厚生年金保険、雇用保険、労災保険、結婚祝い金、出産祝い金、弔慰金

■休暇

完全週休2日制(土・日)、祝日・年末年始・有給休暇・慶弔休暇、夏季休暇

仕事のやりがいやM&Aアドバイザーとしての成長

仕事のやりがいに関しては、M&A業務全般に言える事ですが「お客様からの感謝」「社会貢献性の高さ」「平等な報酬設計」「経営全般に関わる知識の習得」といったところで、やりがいを感じている方が多いです。成長という観点で見ると、fundbookは特化型の分業体制を取っている事から、案件自体の数を多く担当出来るという意味で成長は早いのではないかと考えられます。

労働時間

求人情報に記載されている内容に記載されている勤務時間は、

9:00~18:00(※休憩時間60分)

となっております。

残業時間に関しては、リモートワークや、直行直帰、フレックスなどの制度により、裁量持って業務が出来ると想定されます。結局のところ、個人の力量やコントロール力、案件の進捗状況によって、変動する部分が多いと考えられます。

社員の雰囲気

M&Aという、元々金融機関出身の方が多い業界ではありながらも、働き方の自由度があり、社員の方もそれを受け入れている方達が集まっています。一方で、裁量がある反面、特化型の分業体制を取っている事から、部署間でのコミュニケーションは非常に重視されますので、自ずと良好な人間関係を築くことができると考えられます。新入社員や未経験者の育成にも力を入れており、仕事に関して、自分の仕事は終わっているが雰囲気的に帰りづらい、といったマイナス面を感じている方も口コミを見る限りはおられませんでした。

リメディ公式YouTubeチャンネルでは、fundbookの社員の雰囲気を公開している動画をご覧いただけますので、ご興味のある方はぜひ参考にしてみてください。

fundbookのやばい・怪しい・クビなどの悪評について解説

fundbookと検索すると「やばい」「怪しい」「クビ」などのワードが浮上します。ここではこれらの悪評について解説します。

fundbookの悪評1 「やばい」

2017年に創業してから、業界屈指のスピード感をもって発展を遂げているfundbookは、「成長が著しい、驚異的である」という意味でやばいという言葉が使われることがあります。社内での教育体制を整え、2022年には業績も上がっていることから、やばいという言葉はどちらかというとポジティブな意味合いで使われることが多いと考えられます。

fundbookの悪評2 「怪しい」

fundbookと調べると怪しいというワードが出てきます。これは、ベンチャー企業でありながらも急速に成果を出したり、これまでにない手法を導入していたりするため「他と違っていて怪しい」と思われているのだと考えられます。

fundbookはアドバイザリーと独自のプラットフォームとのハイブリット型M&A仲介や、高い専門性を持つ6つの部門で構成された特化型分業モデル「The Model」の採用など、独自の施策が功を奏し結果を出せているのだと考えられます。したがって、怪しいことをして結果を出している組織ではない、ということは理解できるでしょう。

fundbookへの転職を成功させるポイント

fundbookへの転職では、「現職での卓越した成績」と「fundbookである理由」「M&A業務への理解」について自分の言葉で話ができる必要があります。

「現職での卓越した成績」に関しては、現職でキッチリ成果を出す事だけでなく、新規開拓の実績、それらの成績を実現出来た理由、M&Aにおいても活かせる再現性があるのか。といった内容を自分なりに整理して、語れるようにしておく必要があります。

実際にM&A業務を経験した事の無い方も、エントリーをされる事が多いとは思いますが、身近に実務経験を積んでいる方や、求人先の情報を持っているエージェントを通して情報収集するのが良いのではないでしょうか。

「fundbookである理由」に関しては、採用ホームページにもヒントが記載されています。

M&A特有の「個人の成績に依存する」という性質を打開する為の「専門性を持った分業制」という制度や、マッチングのコスト、工数・リードタイム削減を狙った「プラットフォーム」などの取組みといった目立った特徴がある一方で、自分にとって何故それが良いのかを落とし込んでおく必要があると考えられます。

また、そのような組織に自分自身がどうマッチするのかを理解しておく事も必要です。

「M&A業務への理解」に関しては、畑野社長が代表挨拶において、

事業承継のためのM&A、イグジットのためのM&A、ファンドと協働する二段階イグジット、TOBなど、様々な形のM&Aを活用して経営者様が成功をおさめ、社会から称えられる時代を創りたいと願っています。

とコメントされおり、時代の変化に対応して提案の質を変えていける柔軟性や、知識習得の習慣等の適性があるかどうかを見極めたいと考えるのではないかと想定されます。

M&Aの業界は総じて、少数精鋭で能力の高い方を求める傾向が強く、まだまだ創業社長が現役で働いている会社ばかりの為、社風や働き方のスタイルの違いも非常に大きい業界と言えます。動機を語る上では、本当に「自分にマッチする会社」だと言えるようになる為に、業界全体を見渡して正しく比較検討する事が必要になると考えられます。

これらを総合的に考えると、M&A業界に特化し「M&A仲介各社の案内が出来る」「転職希望先への支援実績が豊富」という条件を満たすエージェントとタッグを組み、きっちりと企業の比較をしながら進めていくことが、最も内定率を高めた状態で選考に進める手段になります。

弊社は、M&A業界において豊富な支援実績があり、極めて高い内定率を実現しています。

まずは、是非お気軽にご相談を頂ければと思います。

M&A業界内定率No.1

- M&A業界への内定率・内定数はNo.1

- M&Aキャピタルパートナーズ・M&A総合研究所への内定数・内定率No.1

- 1年で100名を超える内定者を輩出するM&A業界特化のヘッドハンティング会社

- M&A業界への内定率94.7%を実現する徹底的なマンツーマン選考対策

※2022年1月から6月末における、リメディ専任でM&A仲介会社に応募した方57名中54名が内定獲得 - 営業未経験者のM&A業界への転職実績が多数

- リメディ唯一の社長や幹部経由の特別ルートでの応募も可能

転職意思が固まる前の情報収集にも

ぜひご活用ください。