監修者

リメディ株式会社 ヘッドハンター

島田 龍太 | SHIMADA Ryuta

青山学院大学を卒業後、住友商事グループに新卒入社。人工衛星搭載用システムを商材としたロシア・中国向けのトレーディング業務に従事。また、投資部門にて官公庁やコンサルと共同したスマートシティ構想プロジェクトのPMを担い、大学や工場へのDX化の推進を行う。その後、ヘッドハンターファームであるアサインに創業間もなくして参画し、マーケティング部門の立ち上げ及び取締役直下の組織にてハイクラス層のキャリア支援を担う。リメディには、ヘッドハンティングを機に入社を決意し、シニアコンサルタントとしてM&Aアドバイザリーファーム、戦略・総合コンサルティングファーム等の役員層とのコネクションを強みとした転職サポートに従事。これまで2,000名以上の転職支援に携わり、20代からエグゼクティブ層まで幅広い支援を経験し業界トップクラスの実績を誇る。

ストライクとはどんな会社?

株式会社ストライクは、東京証券取引所のプライム市場に上場しているM&A仲介会社です。M&A仲介会社の中では、業界第3位の売上高を誇る会社で、継続的に増収・増益となっています。

M&A仲介業界の中でも、非常に積極的に採用活動を行っている会社の1つで、幅広く採用活動を行っています。M&A業界未経験者を中心に人気企業となっています。

本記事では、ストライクの会社情報のご紹介から、採用情報、評判、転職成功のポイントまで解説していきます。

ストライクの企業情報

ストライクの企業情報は以下の通りです。

| 会社名 | 株式会社ストライク |

|---|---|

| 代表者 | 代表取締役 荒井邦彦 (公認会計士/税理士) |

| 事業内容 | ・M&Aの仲介 ・M&A市場SMARTの運営 ・企業価値の評価 ・企業価値向上に関するコンサルティング ・財務に関するコンサルティング ・プレマーケティングサービス |

| 設立 | 1997年7月 |

| 資本金 | 8億2,374万円(2025年6月30日現在) |

| 上場市場 | 東京証券取引所 プライム市場(証券コード 6196) |

創業経営者である荒井社長が成長を牽引し、2016年6月にマザーズ上場を果たしました。

現在は、東証1部上場企業として、社会的に大きな役割を担っています。

ストライクの沿革

以下は、ストライクの沿革です。M&A仲介会社としての歴史は長く、日本に多くの拠点を保有しています。

| 年月 | 主な出来事 |

|---|---|

| 1997年7月 | 法人設立 |

| 1999年1月 | 国内初M&A市場SMARTをネット上に開設 |

| 2001年12月 | ネット上で無料簡易企業評価サービスを開始 |

| 2002年8月 | 東京都渋谷区から東京都千代田区へ本社を移転 |

| 2009年6月 | 東京都千代田区三番町から六番町へ本社を移転 |

| 2012年1月 | 大阪オフィスを開設 |

| 2012年3月 | 札幌オフィスを開設、仙台オフィスを開設 |

| 2012年5月 | 福岡オフィスを開設 |

| 2012年7月 | 高松オフィスを開設 |

| 2013年1月 | 名古屋オフィスを開設 |

| 2016年6月 | 東京証券取引所マザーズ市場に上場 |

| 2017年6月 | 東京証券取引所市場第一部へ市場変更 |

| 2021年11月 | 広島オフィスを開設 |

| 2022年4月 | 東京証券取引所プライム市場に移行 |

ストライクの特徴

ストライクは、「M&Aは、人との想いでできている」というコーポレートスローガンのもとM&A仲介事業を営んでいます。創業から現在に至るまで、数多くのM&A案件を手掛けており、事業承継のM&Aにとどまらず、スタートアップのM&Aにも取り組んでいます。

ストライクは、M&A業務に従事する上で最も重要なこととして、「人の役に立つ、人に良い未来を提供できるM&Aを作っていく」という人に対する想いと信念を上げています。

経営者の高齢化により、事業承継問題を抱える経営者の会社売却のニーズの高まりや、M&Aを戦略的に行うことにより急成長したいという買ニーズの高まりにより、M&A仲介会社の数は、急増しています。

以下では、M&A仲介業界におけるストライクの特徴を解説していきます。

①小~中規模の案件に強み

ストライクは、小~中規模のM&A案件に強いという特徴があります。

東証一部上場の日本M&Aセンター、M&Aキャピタルパートナーズ、その他の非上場のM&A仲介ベンチャーにはない料金体系になっています。

1.相談料無料、2.最低報酬:1,000万円(上場M&A仲介や上場間近のM&A仲介会社の中では最安値水準)、3.着手金:0円という特徴を持っており、小~中規模の会社にとって気軽に相談をしやすいM&A仲介会社と言えるでしょう。

| 会社名 | 売上高(百万円) | 成約数 | 売上高(*M&A1件当たり) | 備考 |

|---|---|---|---|---|

| 日本M&Aセンター | 41,315 | 539 | 7,665万円 | 2025年3月 |

| M&Aキャピタルパートナーズ | 20,706 | 199 | 10,405万円 | 2022年9月 |

| ストライク | 10,727 | 195 | 5,501万円 | 2022年9月 |

上記は、東証1部に上場しているM&A仲介会社の売上高、成約組数、1件当たりの売上高の比較です。こちらの表からも、ストライクが他の上場しているM&A仲介会社と比較して、小規模な案件に強みを持ち、成約実績を積んでいることが分かります。

日本M&Aセンターの1件当たり売上高は、ストライクの約1.5倍

M&Aキャピタルパートナーズの1件当たり売上高は、ストライクの約1.9倍

となっています。

ストライクの場合、単に1件当たりの売上高が小さいだけでなく、売り主のお客様から頂く手数料(売上高)について、(取引金額+オーナーの借入金)に対する手数料率で受け取っているため、取引金額(負債を含まない)に対する手数料率で手数料(売上高)を売り主のお客様から受け取っているM&Aキャピタルパートナーズよりも、1件当たりの売上高比以上に小型案件が多いと推察されます。よって、中堅~大企業の案件ではなく、小規模な案件を中心に携わりたいと考えていらっしゃる方におすすめの会社と言えるでしょう。

採用においても、他のM&A仲介会社と比較して、金融機関の支店におけるリテール営業や、個人向け営業、中小企業向けの営業を行っている方の採用実績も多く、門戸が広いという特徴があります。

②M&Aのオンラインマッチングサービスを提供

ストライクは、日本初のオンラインM&Aマッチングサービス「M&A市場 SMART」の運営を行っています。「M&A市場 SMART」を使えば、買収や売却を希望する企業は、直接相手企業の情報を検索できます。無料での情報掲載であることから、M&Aを検討している方にとって有益なサービスとなっています。Webを使ったM&A仲介については、競合他社に先駆けて取組みを始めています。

③金融機関・会計/税務事務所との提携ネットワーク

ストライクは、日本M&Aセンターのように、地方の金融機関や会計・税理士事務所との提携ネットワークを有しています。金融機関のお客様や、会計・税理士事務所の顧問先においてM&Aのニーズが発生した際に、ストライクが紹介される仕組みです。

提携先と良好な関係を築き、多くの情報を保有していることから、M&Aの相手先が見つかりやすくマッチング可能性が高くなっています。

ストライクの直近の業績

ストライクの直近の業績は以下の通りです。

| 決算期 | 売上高 | 経常利益 | 営業利益率 | 平均年収 |

|---|---|---|---|---|

| 2016.8 | 2,006 | 790 | 39.4% | 1,616万円 |

| 2017.8 | 3,092 | 1,144 | 37.0% | 1,777万円 |

| 2018.8 | 3,743 | 1,355 | 36.2% | 1,539万円 |

| 2019.8 | 5,077 | 1,889 | 37.2% | 1,343万円 |

| 2020.8 | 6,916 | 2,983 | 43.1% | 1,357万円 |

| 2021.9 | 9,034 | 3,451 | 38.2% | 1,432万円 |

| 2022.9 | 10,727 | 4,226 | 39.4% | 1,438万円 |

| 2023.9 | 13,826 | 5,202 | 37.6% | 1,514万円 |

| 2024.9 | 18,138 | 6,772 | 37.3% | 1,609万円 |

| 2025.9 | 20,314 | 6,341 | 31.2% | 非公開 |

| 過去9年平均 | – | – | 38.4% | 1,513万円 |

(売上高、経常利益については、単位:百万円)

ストライクも、他のM&A仲介会社と同様に増収・増益を続けています。非常に高い利益率と平均年収が維持されており、収益性高く筋肉質な会社運営と、M&Aアドバイザーへの還元を両立しています。

ストライクの荒井邦彦社長について

荒井邦彦氏は、ストライクの創業経営者です。

1970年11月千葉県生まれで、千葉の高校を卒業後、一橋大学商学部に入学し、大学在学中に公認会計士の資格を取得されています。大学在学中から監査法人に勤務され、監査法人には6年弱勤務し、この間は会計士としてM&A業務に携わっていました。監査法人退職後、ストライクを創業し現在に至っています。社員の口コミサイトであるOpenworkの「経営者への提言」において、以下のようなコメントが掲載されていましたので、ご紹介いたします。(全7件を掲載。原文のまま)

経営陣の目指すビジョンは明確であり、メッセージも伝わる。

掲げた目標へ達成すべく経営陣自ら行動している姿は印象的であり(銀行とは違う)一社員として働き甲斐を実感している。

経営が確立されている為に社員一人一人の個性が希薄に感じる。前職での経験や人脈、様々なスキルを良い形でフル活用できるようなチーム、部単位でのコミュニケーションや部を横断した意見交換等がより積極的に行われることで更なる成長の可能性を感じる

例①買収における銀行融資が必要であれば融資業務経験者(審査等)でのMTGを実施

例②不動産MAであれば不動産業界経験者による意見交換

例③地元や前職での人脈の活用を検討 等(2023年4月1日)

経営陣は、採用時にもっと見極めをして、育成することを考えるべき。ダメならば切り捨てればいいという考えのため、離職率はかなり高い。(2020年12月12日)

経営戦略が全く見えてこない。今時流に乗っているので経営戦略がなくても(仮にあったとして、それが従業員に伝わっていなくても)なんとかやってはいけると思うが、他社や金融機関が力をつけ始めているため、このままでは置いていかれてしまう。(2018年5月8日)

組織の統率が全く出来ていない。社長の思い付きで物事が決まり、社長の好き嫌いで人を動かそうとする。その為、会社としての人的基盤が脆弱で、例えば給料が下がると社長についていく人はいなくなると思われる。(2016年10月10日)

社員の能力ではなく、好き嫌いで案件を差配する限り、会社に未来はない。(2020年10月29日)

業務をアウトソースする為の整備をした方がいい。

テレアポの舞台を増やすのは構わないが、社内の申請プロセスが手間のため、利用効率がいいとは思えない。それよりも、一人ひとりのアドバイザーが抱えてる雑務を処理する人を採用したり、専門部隊をはいちすべき。

雑務が溜まって仕事にならないという状況が散見される。

経営者もそうだが、社員のことを考えられる企業であってほしい。(2021年1月3日)

口コミの場合、ネガティブ内容が多いことを事前に理解した上で参考にして頂きたいと思います。Openworkでは、経営者への提言以外の口コミについても確認することができます。

ストライクの今後の事業展開

ストライクの今後の事業展開について、決算説明会や公開情報の範囲においては、新規事業や新サービスについて確認できません。既存のM&A仲介事業を伸ばす方針で、採用活動を積極的に行っています。

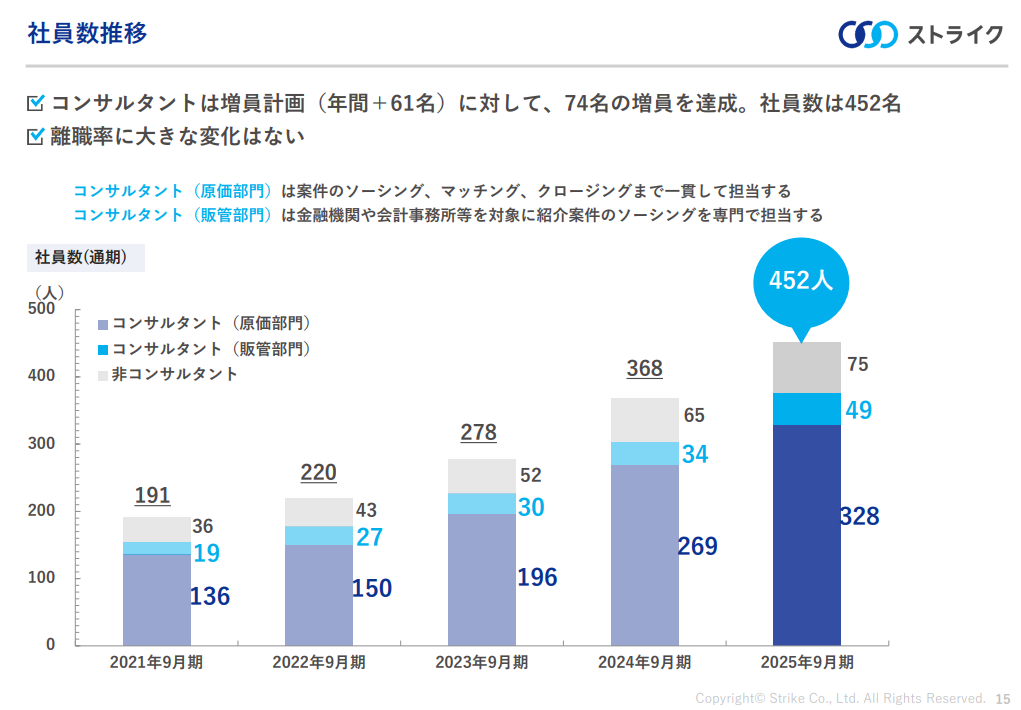

M&Aコンサルタントの増員がストライクの成長ドライバーになりますので、ここでは人員計画について記載致します。

上記の通り、2025年9月末時点においては、コンサルタント数が377名、非コンサルタント数が75名となっています。当初計画を大幅に上回るペースでの採用が行われている状況です。

2024年9月末時点で、コンサルタント数が303名と公表されていたので、1年間でで74名増員となっています。退職者もいることを勘案すると、競合他社と比較してもハイペースで採用を実現しています。

ストライクの採用情報について

ここでは、急激に採用人数を増やしているストライクの採用情報について記載します。特に、未経験でM&A業務に従事したいと考えていらっしゃる方にとって、千載一遇の機会になっていますので、是非ご覧頂ければと思います。

ストライクが募集している求人

ストライクは、新卒採用と中途採用の両方を行っています。以下では、求人情報について新卒、中途に分けて記載します。

ストライクの新卒採用について

ここでは、新卒採用時の募集要項を記載しています。

| 基本給・給与 | 基本給:3,500,000円(月額給与:250,000円+月額固定残業手当41,700円) 試用期間:3カ月・固定残業制度(20時間相当分の固定残業代支給。超過分は別途支給) 成果に応じてインセンティブ制度適用あり |

|---|---|

| 諸手当 | ・交通費 ・インセンティブ制度 ・ディール報奨制度(成約難易度に応じて報奨金支給) ・昇給年1回、インセンティブ制度年2回 |

| インセンティブ制度 | 入社後一定期間経過・業務独力遂行認定後に適用開始。 半期ごとに個人成績に応じてインセンティブ報酬支給(上限なし・最大限の対価) |

| 休日休暇 | ・完全週休2日(土日) ・祝日 ・年末年始休暇 ・有給休暇(法定) ・慶弔休暇 ・連続休暇(3日) |

| 待遇・福利厚生・社内制度 | ・実力主義の給与体系・評価制度 ・産休・育児休暇取得実績あり |

| 勤務地 | 東京本社 東京都千代田区大手町1-2-1 三井物産ビル15階 |

| 勤務時間 | 9:00~17:45 実働8時間(休憩45分) |

| 残業 | 案件成約期や特殊案件で残業・休日出勤が発生。ただし残業美化の組織風土はなく、平常時は定時退社が一般的。プライベート時間の確保、セルフリフレッシュを重視 |

| 研修制度 | 入社時研修あり |

中途採用状況について(M&Aコンサルタント)

次に、M&Aコンサルタントの中途採用ついて、記載致します。

| 仕事内容 | ・最初は先輩社員について学びながらスタート ・将来的には責任者としてM&Aニーズのヒアリングから成約まで一気通貫で担当 ・経営者と全身全霊で向き合い、信頼を得てM&Aを任せてもらう ・M&Aの成就時には経営者からの「ありがとう」が最高の喜び |

|---|---|

| 応募資格 | ・必要なスキル:大学卒業以上(M&A業務未経験者歓迎) ・あると望ましいスキル ・新規法人営業経験 ・金融業界・コンサル業界での提案営業経験 ・財務会計に関する基礎知識 ・求める人物像 ・高い対人対応力 ・自発的に業務に取り組める方 ・責任感を持ち、業務を進められる方 |

| 待遇 | ・年収:400万円~800万円(経験・能力・前職給与考慮)+成果報酬(上限なし) ・交通費全額支給 ・社会保険完備(雇用・労災・健康・厚生年金) |

| 勤務時間 | 9:00~17:45 |

| 休日・休暇 | ・完全週休2日制(土・日) ・祝日 ・年末年始休暇 ・有給休暇 ・慶弔休暇 ・リフレッシュ休暇 |

| 勤務地 | 東京、札幌、仙台、名古屋、大阪、高松、福岡 |

中途採用状況について(業務支援部・税理士・弁護士)

| 仕事内容 | ・M&Aコンサルタントの後方支援 ・案件により争点が異なり、多岐に渡る業務 ・必要に応じてクライアント同行訪問 主な業務内容 ・社内コンサルタントへの相談対応・アドバイス ・クライアント動向支援 ・課題ヒアリング ・M&Aスキームの検討・リスク洗い出し ・各種書面・提案書のレビューおよびアドバイス ・未経験分野は先輩がフォロー |

|---|---|

| 応募資格 | ・必須:公認会計士・税理士・弁護士の資格 ・歓迎:M&A関連業務経験者 |

| 待遇 | ・年収:700万円~1000万円 ・賞与:年1回(業績・評価連動) ・交通費全額支給 ・社会保険完備(雇用・労災・健康・厚生年金) |

| 福利厚生 | ・公認会計士・税理士・弁護士登録費用負担 ・各協会の年会費負担 |

| 勤務時間 | 9:00~17:45 |

| 休日休暇 | ・完全週休2日制(土・日) ・祝日 ・年末年始休暇 ・有給休暇 ・慶弔休暇 ・リフレッシュ休暇 |

| 勤務地 | 東京、札幌、仙台、名古屋、大阪、高松、福岡 |

ストライクの転職難易度は?

ここでは、M&Aコンサルタントの転職難易度について、①M&A業界への転職難易度と、②M&A業界におけるストライクへの転職難易度に分けて記載します。

①M&A業界への転職難易度について

M&A業界への転職難易度は、かなり高いと言えます。

【営業成績】

転職難易度が高い要因としては、要求される実績水準が高いことが挙げられます。営業経験者としての強みを生かして挑戦する場合には、金融機関を中心とした各業界の上位企業において、少なくとも上位10~20%以内の成績を長期間に渡って残していることが必要です。上記については、書類選考時点で確認されるため、どれほど強い熱意があったとしても成績が伴っていなければ、面接選考まで進むことができません。

【学歴基準(適性検査)】

学歴については、一部高い水準が必要なM&A仲介会社もありますが、多くの会社ではそれほど重要視されていません。

適性検査については、年間10名以上の採用活動を行うM&A仲介会社においては、行われていることが多いです。ただし、能力検査の偏差値が高いことで有利になることはあまりなく、足切りのために試験を設けている会社が多いです。能力試験よりも、性格的特性がM&Aの業務に合致しているかどうかを確認している会社もあり、選考基準は多岐にわたります。各社の選考のポイントをしっかりと理解することが内定獲得のために何より大切なことです。

【その他】

M&Aの業務経験者や、公認会計士/税理士等の有資格者は、かなり優遇されるとお考えいただければと思います。

②M&A業界におけるストライクの採用難易度について

M&A仲介業界において、ストライクは比較的内定獲得の難易度が高くないと想定されます。会社規模と比較すると募集人数が非常に多く、事業計画を超えて採用を行っています。また、競合のM&A仲介会社においては採用実績がない企業の出身者にも内定を出しています。メーカー、IT、人材、広告でも内定者がでており、幅広く選考を行っています。

ストライクの採用要件

ストライクの採用においては、明確な基準がありません。上記の求人票に記載がある要件を満たせば、チャレンジ可能です。競合他社と比較しても、営業経験及び成績、年齢、出身企業、学歴等において明確な要件はなく、幅広く採用活動を行っています。

ストライクの面接フロー

ストライクの選考フローは、

①書類選考、②1次面接、③適性検査(GAB)、④最終面接の後に内定となります。

競合他社が、作文試験やプレゼンテーション試験、ロールプレイング試験、会食等を重ねて合否の判断をしているのと比較すると、スピーディな選考フローとなっています。ストライクは、選考基準や結果の理由については、回答しない方針としています。

ストライクの年収について

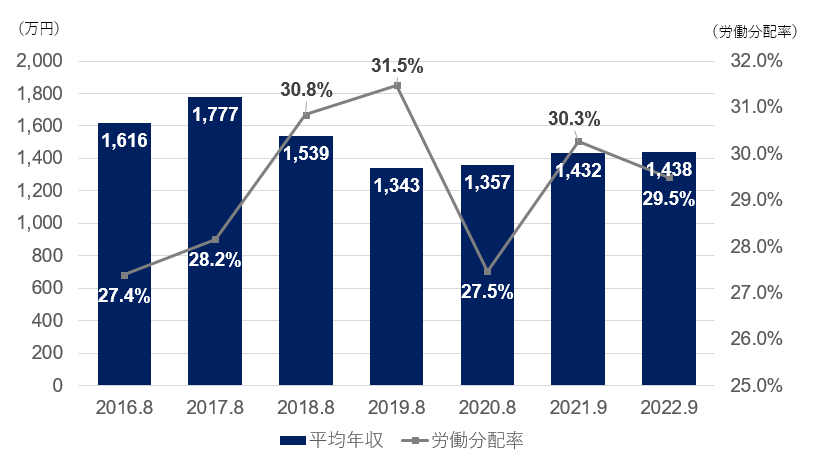

ストライクの2022年9月期の平均年収は、1,438万円でした。

ここでは、ストライクに就業した場合に期待できる年収について記載します。

ストライクの過去5年間の平均年収推移

ストライクの過去5年間の平均年収推移と労働分配率(従業員数×平均年収/売上高)は以下の通りです。

ストライクの年収モデル

ここでは、ストライクの年収モデルをご紹介致します。

入社時の年収は、M&A業務未経験者の場合、上記に記載の通り、年収400 ~1,000万円+インセンティブとなります。

M&A業務の経験者の場合、前職での業績に応じて様々と推測されますが、ストライクにM&A業務の経験者が入社することは、非常に少ないと思われます。非上場の数名規模のM&A仲介会社や非上場の専門特化のM&A仲介会社からの転職者は在籍している可能性があります。

東証一部上場のM&A仲介会社に在籍経験があり、かつ十分なディール実績を持つ方や、FAS、投資銀行業務経験者がM&Aコンサルタントとして入社した実績はほとんどないと思われます。

次に、入社数年後の報酬例を記載致します。

入社2年目/メガバンク出身

年収=600万円(基本給600万円+インセンティブ等0円)

入社3年目/メガバンク出身

年収=1,400万円(基本給700万円+インセンティブ等700万円)

ストライクの年収に関する噂

ストライクの年収についての噂や評判について、ここでは纏めています。

ポジティブな評判・口コミ・噂

(原文そのまま)

固定プラスインセンティブM&A業界の中ではかなり高めの給与水準。

結果を出したか出さないかが、全て。(細かい制度は2の次で、細かい事を言い出したらキリが無いと思っている。)

自分は、1,000万円弱~2,500万円で給与所得は推移していた。在籍期間の平均は、1,700万円程度。大きな結果を出した人で、1億円超がまれにいた印象。特別に大きな結果を出した訳ではないので、平均的な金額と思われる。(管理部門、営業で適性が全く無い人等の給与を含めると会社平均はだいぶ下がると思われる。)

ネガティブな評判・口コミ・噂

「年収は転職前よりかなり減少。ただ、結果を出せばインセンティブで前職を大幅に上回ることも可能。基本的にインセンティブがないと給料は良くない。

インセンティブのバーが複数ある。最上段のバーを超えると20%程度。ただし、上席がアサインするだけでフィー総額の30~40%、場合によってはもっと掠め取られるため要注意。

インセンティブの配分はアサインメンバーの申請を基に役員含め上席が決定する。当然、上席の主張が通りやすく、理不尽な配分率が散見される。

評判・口コミ・噂については、ポジティブなものもネガティブなものも、どちらも存在しています。弊社が得ている情報と極めて近いものもあれば、異なるものもございます。エージェントが保有している情報と比較しながら、選択することが重要です。

ストライクの労働環境について

ストライクに限らず、労働環境や働き方は、入社前のイメージと実際に働いてみて抱く感覚の間に大きな乖離がでることがよくあります。

転職して良かったと心から思い、自分自身の仕事にプライドを持ち、充実した日々の生活を送るためには、年収や事業内容だけではなく、日々の働き方について事前にしっかりと情報を得ておくことが重要です。

仕事内容と日々の働き方

ストライクでのM&Aコンサルタントとして入社すると、1週間程度の研修を経て、現場(企業情報部)に配属となります。配属後は、基本的には自ら学び、勉強して知識を得ていくことになります。教育・研修を受け、M&Aの知識が自然に身に付き、案件にアサインされ、M&Aコンサルタントとしてのキャリアがはじまる…ということはないので、事前の理解は必須です。受け身の姿勢では、何も得られるものはなく、時間が解決してくれるものは存在していません。

さて、M&Aコンサルタントの業務はどの会社であっても、①案件の探索(オリジネーションもしくは、ソーシングと言われる)②マッチング、③エグゼキューション(案件成立まで導く業務)の3つに分かれています。M&Aの未経験者としてストライクに入社した場合、大半の方は、案件の探索に奔走することになります。まずはリストを自分で作成し、テレアポをするところから始める方が多いようです。

ストライクに中途入社し、スムーズにM&A業務を始められる方は、メガバンクや大手証券会社等での勤務経験があり、顧客ネットワークがある方や、新規の法人営業経験が豊富で得意な方と推察しています。

M&Aの業務においては、売り主のお客様とM&Aのアドバイザリー契約を結ぶことができて初めて、マッチング、エグゼキューションの業務に入っていきます。アドバイザリー契約締結後からは、先輩社員や上司のアドバイスを受けながら、案件の成約までを担当していきます。

残業時間

ストライク社員の残業時間は、大手人材会社に掲載されている求人情報を見ると20時間/月程度と記載されています。しかし、Openworkの社員口コミには玄関の残業時間は40.7hと記載されておりおよそ2倍となっています。(2023年9月時点)口コミ・評判は以下の通りです。(原文そのまま)

対外的にはワークライフバランスは取れる会社のように宣伝しているが、そのような考えは認められない。早く帰る=やる気がないという考え。

売上が上がっていれば休んでいても文句言われないが最初はなかなか売上も上がらず厳しい時期が続くので休みづらい。

自分次第であり、早く帰ることもできるし、遅くなることもある。ここらへんは自由である。

口コミや評判を確認すると、残業時間は、人や部署によって大きく異なると推察されます。成果主義の厳しい世界であることは間違いないでしょう。また、社員が受け取った残業代がインセンティブから控除される仕組みとなっているため、残業時間に気を配っている方は少ないと想定されますが、競合他社であるM&A仲介会社の勤務時間が長時間になる一方で、同業のストライクのみ残業時間が極端に短くなることはなかなか想定できません。

それなりの長時間労働で仕事に真剣に取組み、自己研鑽をすることを前提に入社を検討すべきでしょう。

ストライクのM&Aコンサルタントのキャリアパス

社内でのキャリアパス

ストライクでのM&Aコンサルタントのキャリアパスは、ディールを数多く経験し、職位を上げていくことで得られます。

M&Aコンサルタントの数が百数十名であることを見ると、これから入社なさる方が大きな役割を担い、将来的にマネジメント側の立場になることも十分に想定できます。

社外へのキャリアパス

ストライクからの転職先としては、上場の大手M&A仲介会社や、非上場のM&A仲介会社の中でも、素晴らしい成長速度で伸びているM&A仲介会社が挙げられます。

ストライクの評判・口コミ

ストライクの評判や口コミは、ネット上ではあまり確認できません。弊社に寄せられた評判や口コミにも触れながらお伝えしていきたいと思います。

報酬・待遇への満足度

報酬や待遇への満足度は、可もなく不可もなくという声が多いです。前述のとおり、インセンティブが残業代控除になっていたり、インセンティブが上司に一部支払われることから、その按分についての不満はよく聞いたりします。ただし、全体のインセンティブ設計については、平均年収を鑑みると、M&A業界においては一般的な設計と推察されます。

年収

ストライク社員の年収についての満足度は不明ですが、納得感は高いと思料されます。案件成約に伴うインセンティブの設計ですので、成果を収めた分だけ年収で反映される仕組み自体の納得感はあると思われます。

福利厚生・休暇

ストライクの福利厚生や休暇について、福利厚生は必要最低限の用意がされています。

休暇については、一般的な設計だと思われますが、求人情報の欄にも記載の通り、土日に出社する機会もありますので、事前に理解の上、検討を始めるのが良いと思います。

仕事のやりがいやM&Aコンサルタントとしての成長

ストライクに限らず、M&Aコンサルタントとして働くことは、非常にやりがいがあります。

M&Aコンサルタントは、以下の3点でやりがいを感じているケースが多いです。

①経営者に近づけること

M&Aコンサルタントにとってのお客様は、ほとんどの場合、経営者です。特に売り主側は、創業経営者である場合が多く、ビジネスパーソンとして非常にレベルが高い方が多いです。

そういった方を支援する業務を行うことで、経営者の考え方に触れることで人間的に成長できます。また、会社や事業を丸ごと売買する際の案内役を担うには、相応の知識が必要になるので、M&Aコンサルタントの仕事を全うすることで、自分自分のレベルアップに繋がります。

②インパクトの大きな仕事であること

M&Aは、大きな金額での取引になることがほとんどです。ストライクの場合、小規模な案件が多いとはいえ、数千万円から数億円の取引になります。競合の大手M&A仲介会社や、少数精鋭の非上場M&A仲介会社では、毎年100億円以上の取引が行われています。また、金額面の大きさだけではなく、M&Aによっては、売り主、買い主以外に、経営陣や従業員、取引先、金融機関等の数多くの人に影響を与えます。会社の経営者や経営方針が一気に変わるようなこともあり、顧客の本質的な課題解決に繋がることもある仕事です。

③報酬

M&Aの仕事は、報酬が極めて高くなる場合があります。取り扱った案件の大きさに対する手数料率でM&Aの仲介会社の成功報酬が決定します。多くの場合、会社がお客様から受け取った成功報酬に対してインセンティブ率を乗じたものが支給されます。大きな案件を成約に導くことができた場合や、数多くの案件を成約に導いた場合、年収が1億円以上になる方もいらっしゃいます。若いうちに、大きな報酬を得られる仕事は限られているため、高額な報酬にやりがいを感じながら仕事をしていらっしゃる方も多いです。

労働時間

ストライクでの労働時間は、上述の通り、M&Aの業務の特性上、非常に長くなる場合もあります。ストライクのみ長時間労働になるということではないので、M&A業界に入る段階で覚悟を決めて入る必要があります。

社員の雰囲気

ストライクの社員の雰囲気は、配属された部署によって大きく異なります。所属している部署や、支社が異なれば、ほとんど会話をすることがないので、周囲のメンバーと継続的に働けるかどうかの確認が重要です。

さいごに

M&A仲介会社の選考は、非常に難易度が高いです。会社によっては、50~100名の中から1名が内定となるほどの倍率になっています。M&Aという仕事の難易度や、求められる素養の大きさを鑑みると難しいのは当然ですが、しっかりと準備を行えば、内定を獲得することは可能です。内定獲得のためには、M&A業界の知識や、同業他社と比較してなぜ応募先企業を選び、希望しているか、をより具体的に面接官に伝わるように話す準備が必要です。

上記を考えると、1社の内定を獲得するために、競合他社の情報収集も必要となりますので、M&A業界に特化し、「M&A仲介各社の案内が出来る」「転職希望先への支援実績が豊富」という条件を満たすリメディとタッグを組み、企業の比較をしながら進めていくことが、最も内定率を高める方法になります。M&A仲介会社と一括りにしても、実際には日々の働き方は大きく異なり、業務内容も変わります。また、ほぼ全ての会社が現在も創業経営者が経営に従事していますので、各社の社風や文化は全く異なります。

リメディは、上場大手のM&A仲介会社から、非上場の少数精鋭M&A会社まで、幅広くご案内可能ですので、この業界を目指す場合には是非一度、ご相談頂ければと思います。

M&A業界内定率No.1

- M&A業界への内定率・内定数はNo.1

- M&Aキャピタルパートナーズ・M&A総合研究所への内定数・内定率No.1

- 1年で100名を超える内定者を輩出するM&A業界特化のヘッドハンティング会社

- M&A業界への内定率94.7%を実現する徹底的なマンツーマン選考対策

※2022年1月から6月末における、リメディ専任でM&A仲介会社に応募した方57名中54名が内定獲得 - 営業未経験者のM&A業界への転職実績が多数

- リメディ唯一の社長や幹部経由の特別ルートでの応募も可能

転職意思が固まる前の情報収集にも

ぜひご活用ください。