監修者

リメディ株式会社 ヘッドハンター

緒方 隆恭 | OGATA Takayuki

東京大学を卒業後、三菱UFJ銀行に新卒入社。国内支店でMUFGの各種金融ソリューションの法人営業に従事し、銀行表彰を受賞。入社3年目で海外拠点に異動・駐在し、現地進出日系企業への融資・預金・為替デリバティブ商品等の法人営業を担当。

その後、三菱UFJモルガン・スタンレー証券に出向し、投資銀行本部にてカバレッジ業務に従事。上場企業のM&A(TOB・経営統合等)やエクイティファイナンス(IPO・PO等)のオリジネーション(案件獲得活動)・エグゼキューション(案件執行)を経験。現在はハイキャリア層や金融プロフェッショナルを中心とした採用・転職支援を行う。

昨今の日本では、少子高齢化に伴って経営者の事業承継問題が深刻化しています。M&Aによって事業承継をサポートするM&A仲介会社は、時流に乗って業績を急成長させており、数多くの会社や個人が新規参入しています。

新興のM&A仲介会社や、未経験のM&Aアドバイザーの数が増加し玉石混交となる中、「正しいM&A」を標ぼうし、従業員を育て、経営者に誠実に向き合っているのがM&Aキャピタルパートナーズです。

本記事では、M&A仲介業界でも老舗であり、業界で最も優秀なアドバイザーが在籍していると言われるM&Aキャピタルパートナーズの会社概要についてご説明し、日本国内No.1の平均年収を誇る同社の年収情報について解説していきます。最後までご覧頂ければ、なぜM&Aキャピタルパートナーズの平均年収が高くなるのか?、なぜ大型案件を成約に導けるのか? どのような人物が活躍しているのか? についてご理解頂けると思います。

下記は本記事の要約です。主に年収についてのQ&Aを記載しています。年収の情報以外にも、M&Aキャピタルパートナーズの会社特徴や転職難易度などについても詳しく知りたい方は目次以降の情報もご覧ください。

本記事のポイント

M&Aキャピタルパートナーズの平均年収の推移は?

M&Aキャピタルパートナーズが公表した2024年9月期の有価証券報告書では、平均年収が2,277万円と記載されています。新型コロナウイルスの影響による一時的な減少から回復し、引き続き高い水準を保っています。

従業員244名のうち、M&Aコンサルタント部門が187名を占める同社では、成果に応じた高いインセンティブ報酬制度が導入されており、これが日本有数の高年収企業としての地位を支えています。

M&Aキャピタルパートナーズへ中途で転職した場合の年収は?

M&Aキャピタルパートナーズでは、転職時の具体的な年収基準は非公開となっています。 最新の有価証券報告書(2024年9月期)では、平均年収が2,277万円と記載されており、依然として極めて高い水準を維持しています。特に経験を積んだM&Aアドバイザーの年収水準はさらに高く、業界トップクラスの報酬を期待できる環境です。

同社の高年収を支える要因として、優秀な人材を惹きつける業績評価型のインセンティブ制度が挙げられます。単純な成約ベースだけでなく、社員の長期就業へのインセンティブ制度も整備されており、人材の定着と継続的な成長を促進する仕組みが構築されています。

従業員の平均年齢は32.2歳と他の大手企業と比較して若く、20代後半から30代前半の優秀な人材が中心となって活躍している組織構成となっています。

M&Aキャピタルパートナーズの年収はなぜ高いのか?

M&Aキャピタルパートナーズの年収が高い理由は4点あります。

1)インセンティブ比重の高い給与体系

2)大規模案件を数多く手掛けており、1件あたりの譲渡価格が高い

3)M&Aアドバイザーが譲渡企業(売り手)と譲受企業(買い手)を一気通貫で担当する

4)直接提案型であるため提携企業への紹介料が発生しない

M&Aキャピタルパートナーズには、業界トップクラスに優秀なM&Aアドバイザーが集結しています。制度や仕組みではないので、上記の理由4つには含まれていませんが、最も大きな理由と考えられます。他にも様々な理由がありますが、M&A仲介業界全体にニーズがある限り、M&Aキャピタルパートナーズの年収が非常に高い水準で維持されるのは間違いないでしょう。

M&Aキャピタルパートナーズの平均年収は、その他のM&A仲介会社と比較して高いのか?

| 社名 | 平均年収 (非公開企業は報酬体系を記載) |

|---|---|

| M&Aキャピタルパートナーズ | 2,277万円 |

| ストライク | 1,438万円 |

| 日本M&Aセンター | 1,243万円 |

| オンデック | 906万円 |

| M&A総合研究所 | 786万円 |

| 名南M&A | 737万円 |

| ブティックス | 667万円(*M&A仲介事業従事者以外も含む) |

| ジャパンM&Aソリューション | 621万円 |

| M&Aベストパートナーズ | 非公開 基本給360万円+上限のないインセンティブ インセンティブ率は最大40% |

| fundbook | 基本給+インセンティブ インセンティブは売上の約25%(Openwork記載) |

| M&Aロイヤルアドバイザリー | 非公開 |

| レコフ | 非公開 |

M&Aキャピタルパートナーズは、M&A仲介業界の中でも断トツの平均年収となっています。なお、平均年収は、M&A仲介業界に留まらず全上場企業の年収ランキングでNo.1となっており、国内で最高級に年収が高い会社と言えるでしょう。

M&A業界内定率No.1

- M&A業界への内定率・内定数はNo.1

- M&Aキャピタルパートナーズ・M&A総合研究所への内定数・内定率No.1

- 1年で100名を超える内定者を輩出するM&A業界特化のヘッドハンティング会社

- M&A業界への内定率94.7%を実現する徹底的なマンツーマン選考対策

※2022年1月から6月末における、リメディ専任でM&A仲介会社に応募した方57名中54名が内定獲得 - 営業未経験者のM&A業界への転職実績が多数

- リメディ唯一の社長や幹部経由の特別ルートでの応募も可能

転職意思が固まる前の情報収集にも

ぜひご活用ください。

M&Aキャピタルパートナーズの会社概要

企業概要

M&Aキャピタルパートナーズは、平成17年10月にM&A仲介業務を事業目的として設立し、平成25年11月に東京証券取引所マザーズに新規上場、平成26年12月には東証一部(現:東証プライム)への市場変更をしました。案件規模が大きく、取引案件の平均譲渡価格は業界No.1を誇ります。

M&A仲介業以外にも、企業再生、業界再編/クロスボーダー/事業承継フィナンシャル・アドバイザリー、データベース・出版、情報発信・人材育成サービスも展開しています。

出所:M&AキャピタルパートナーズHP 2025年9月期 決算説明資料

出所:M&AキャピタルパートナーズHP 2025年9月期 決算説明資料

以下は、M&Aキャピタルパートナーズの企業情報です。

| 会社名 | M&Aキャピタルパートナーズ株式会社 |

|---|---|

| 事業内容 | M&A仲介事業 |

| 設立 | 2005年(平成17年)10月 |

| 所在地 | (本社) 〒104-0028 東京都中央区八重洲二丁目2番1号 東京ミッドタウン八重洲 八重洲セントラルタワー36階 電話番号 03-6770-4300(代表) |

| 資本金 | 29億円 |

| 従業員数 | (連結)361名 (単体)288名 (2025年6月30日現在) |

| 役員 | 代表取締役社長 中村悟 取締役 十亀 洋三 取締役 岡村 英哲 取締役 下田 奏 社外取締役 西澤 民夫 社外取締役 松岡 昇 監査役 出川 敬司 監査役 藤本 幸弘 監査役 大場 睦子 |

| 沿革 | 平成17年10月 東京都新宿区西新宿三丁目に、M&A仲介業務を事業目的として設立 平成18年3月 本社を東京都新宿区西新宿一丁目に移転 平成19年2月 本社を東京都千代田区麹町三丁目に移転 平成25年11月 東京証券取引所マザーズに新規上場 平成26年3月 本社を東京都千代田区丸の内一丁目に移転 平成26年12月 東京証券取引所市場第一部(現:プライム)に市場変更 平成28年10月 株式会社レコフおよび株式会社レコフデータと経営統合 令和3年10月 みらいエフピー株式会社がグループに参画 令和3年10月 一般社団法人M&A仲介協会 の設立に理事(現:幹事会員)として参画 令和4年12月 本社を東京都中央区八重洲二丁目に移転 |

| 関係会社 | 株式会社レコフ(M&A仲介・アドバイザリー業) 株式会社レコフデータ(M&Aデータベース提供・出版業) みらいエフピー株式会社(企業再生) |

| 加盟協会 | 一般社団法人 M&A支援機関協会(幹事会員) |

M&Aキャピタルパートナーズの中村悟代表取締役社長について

大手ハウスメーカーに入社して設計業務に携わった後、資産家を対象とした相続対策、資産運用の営業業務に約8年間従事。その中で、顧客であった土地を所有するオーナーさんが、賃貸物件やテナントの管理会社や店舗を経営していたりするケースが非常に多く、会社の譲渡について相談を受けるようになったことがM&A(企業の合併・買収)のビジネスに興味を持つきっかけだったそうです。調べる中で、大型のM&Aは非常にダイナミックな世界であることを知り、そのような世界で勝負をしてみたいという想いから独立を決意されました。退職後の2005年10月に、中堅・中小企業の後継者問題の解決と発展的事業承継の実現のためにM&Aキャピタルパートナーズを設立されました。

M&Aキャピタルパートナーズの事業内容

ビジネスモデル

M&Aキャピタルパートナーズは、主たる事業として譲渡企業(売り手)と譲受企業(買い手)の間に立ち、マッチングの機能を果たすM&A仲介事業を行っています。譲渡企業(売り手)と譲受企業(買い手)どちらか一方の利益の最大化を目指すのではなく、両者の間に立って、中立な立場で交渉を行います。報酬は、譲渡企業(売り手)と譲受企業(買い手)の双方から収受するM&A仲介型のビジネスモデルです。

売り手様をサポートするM&Aアドバイザーだけではなく、買い手企業をサポートする買収戦略アドバイザーも競合他社と比較にならないほどレベルが高く、難易度の高い大規模案件の成約実績を着実に積み重ねています。

出所:2022年9月期_決算説明資料

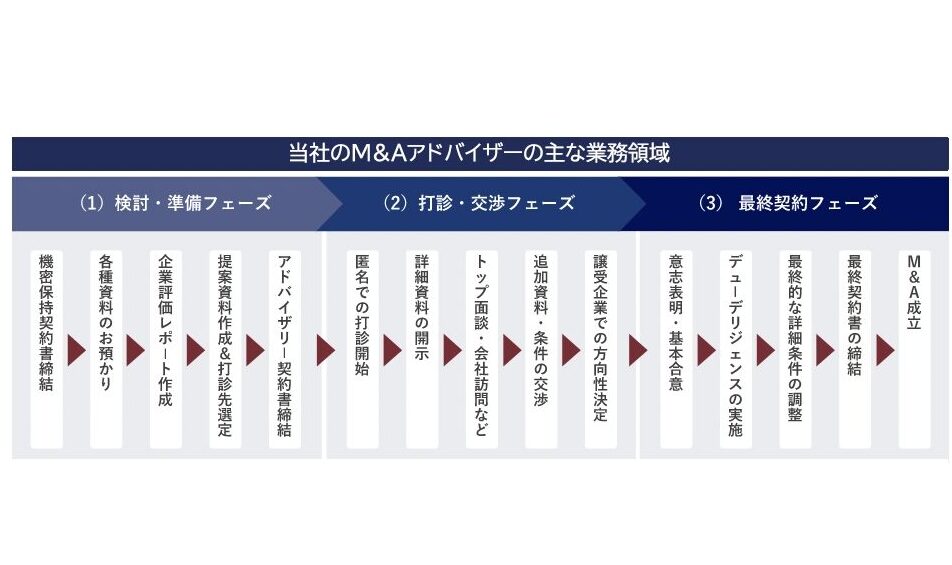

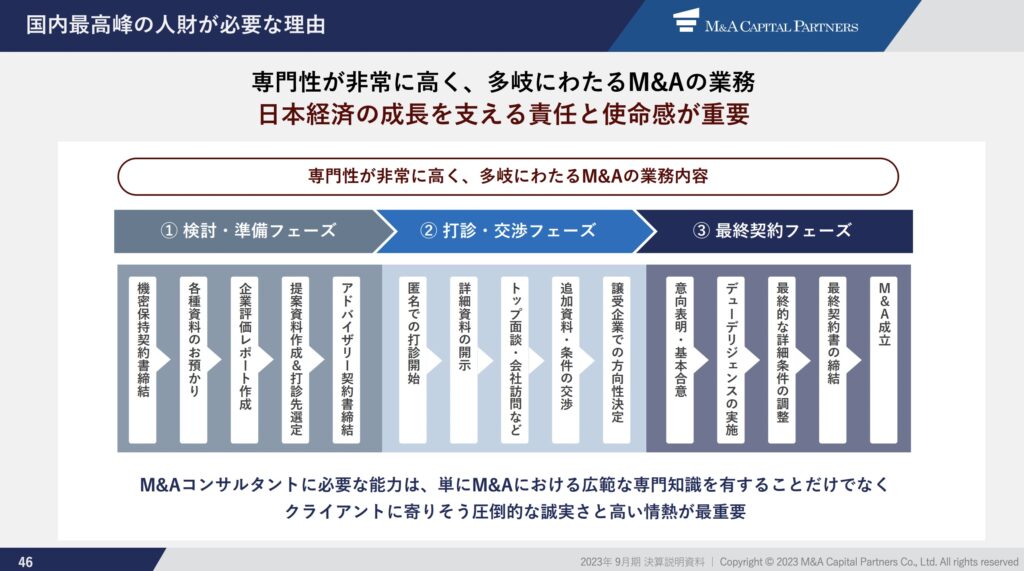

M&A仲介業務の流れ

M&Aはアドバイザリー契約を獲得するソーシング、買手候補企業を探すマッチング、成約に向けてディールをサポートするエグゼキューションの3つのフェーズに分かれています。M&Aキャピタルパートナーズは、売り手様をサポートするM&Aアドバイザー)と買い手様をサポートする買収戦略アドバイザーにより、M&Aを成約に導いています。

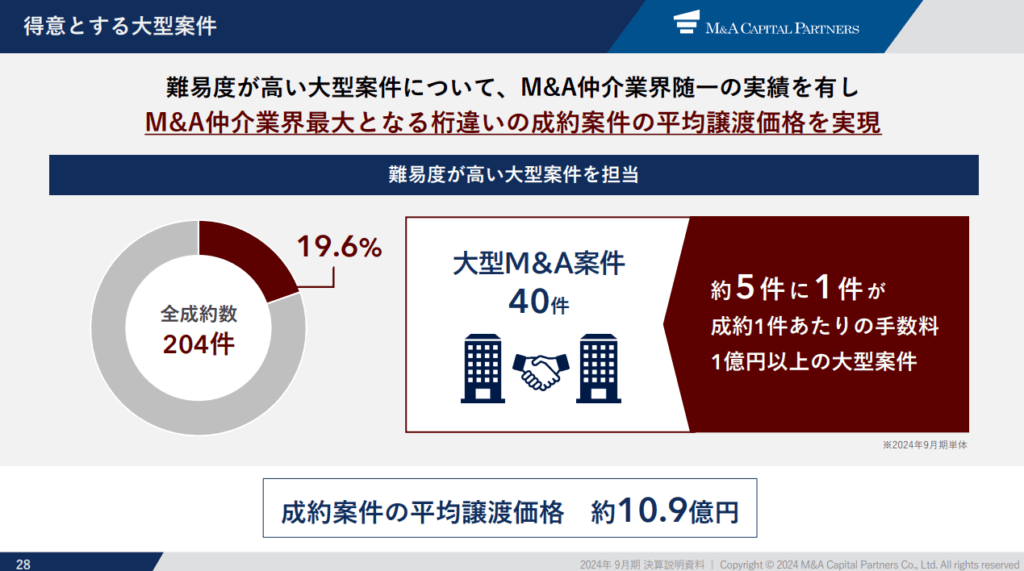

M&Aキャピタルパートナーズの大きな特徴の一つとして、扱う案件の規模が大きいことが挙げられます。4案件につき1件以上は手数料1億円を超える大型案件を扱っており、数千億円以上のディールサイズの案件の支援実績もあります。数千億円以上のサイズのM&Aを仲介方式で成約に導いた実績は、M&Aキャピタルパートナーズ社以外にはないと思われます。

出所:M&AキャピタルパートナーズHP (2023年9月時点)

M&Aキャピタルパートナーズの特徴・魅力

M&Aキャピタルパートナーズの特徴は下記6つです。

1)売上・営業利益ともに業界No.2の規模

2)個人の成長とチームワークを重視する企業風土

3)M&Aアドバイザーが手掛ける案件規模が業界No.1

4)出会いから成約までアドバイザーが一気通貫で担当

5)M&A仲介業界最高の平均年収

6)アライアンスではなく、直接提案を大切にしているため、ソーシング業務に強い方が活躍する

1)売上・営業利益ともに業界No.2の規模

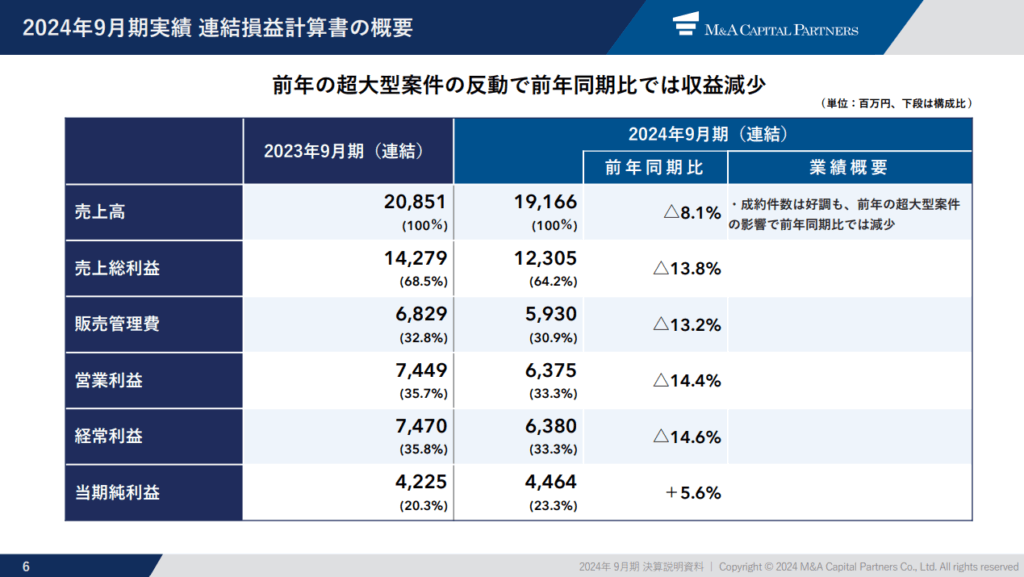

2024年9月期のM&Aキャピタルパートナーズの売上は191億円であり、M&A仲介業界の中で2番目の規模となっています。2005年設立の同社はM&A仲介業界の中では歴史のある会社であり、日本M&Aセンターと共に業界を牽引してきた存在と言えます。

出所:M&AキャピタルパートナーズHP 2025年9月期 決算説明資料

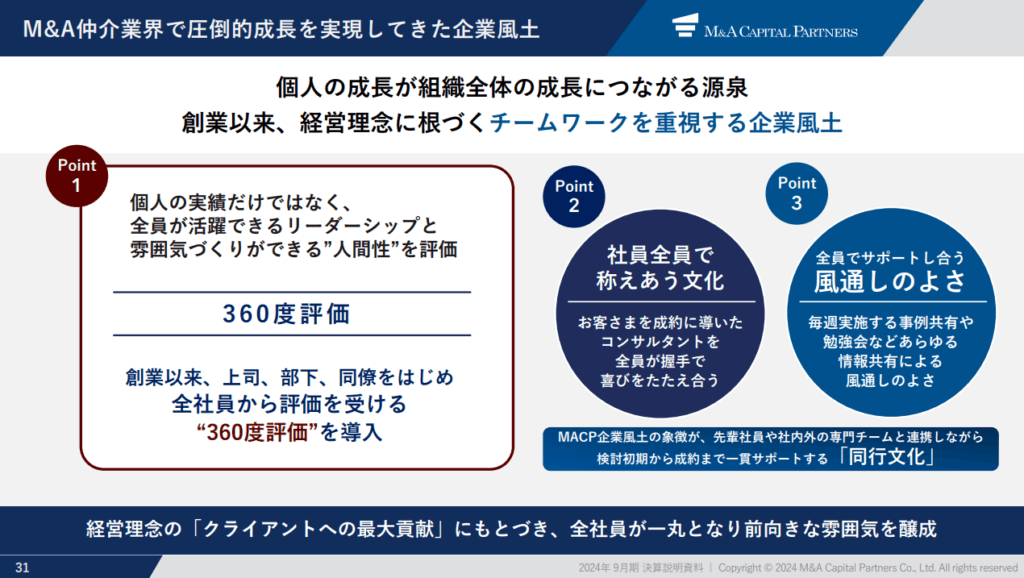

2)個人の成長とチームワークを重視する企業風土

個人の成長が組織全体の成長につながる源泉とし、創業以来、経営理念に根づくチームワークを重視する企業風土を築いています。同社ではそのための取り組みとして以下の3点を行っています。

- 「評価制度」:個人の実績だけでなく、全員が活躍できるリーダーシップと雰囲気づくりができる”人間性”を評価する360°評価を導入しています。個人の実績に焦点が当たりやすいM&Aですが、上司・部下・同僚をはじめ全社員から評価を受ける360°評価により、チームワークを重視する人材を育てています。

- 「社員全員で称えあう文化」:お客さまを成約に導いたアドバイザーと、全員がハイタッチをして喜びをたたえ合う企業文化があります。

- 「風通しの良さ」:毎週実施する事例共有や、勉強会などを通して全社的に情報を共有しており、風通しの良い企業文化を形成しています。

出所:2024年9月期 決算説明資料

3)M&Aアドバイザーが手掛ける案件規模が業界No.1

M&Aキャピタルパートナーズは大型案件に強みを持つ企業であり、4件に1件以上が成約1件あたりの手数料が1億円以上の大型案件です。また、株式譲渡の平均金額は約15億円となっており、M&A仲介業界で最も大きな案件を取り扱っています。

他のM&A仲介会社の株式譲渡の平均金額は、M&Aキャピタルパートナーズの平均の半分にも満たないと思われます。社内の専門家が充実していること、大型案件を継続的に成約に導いていることから買い手企業や投資ファンドから、絶大な信頼を得ていると思われます。手数料の設計やM&Aアドバイザーの採用方針、営業施策の方向性など、一気通貫で、大型案件を手掛ける方針で会社が運営されています。

出所:M&AキャピタルパートナーズHP 2024年9月期 決算説明資料

4)出会いから成約までM&Aアドバイザーが一気通貫で担当

M&Aキャピタルパートナーズでは、オーナー経営者様のひとりひとりの想いに寄り添い、決心にお応えするため、専任のM&Aアドバイザーがオーナー経営者様のM&Aへの初期検討の段階から最終的な成約まで一気通貫で支援する体制が構築されています。一気通貫で支援するスタイルは、仕事のハードさはある一方で、売り手様、買い手様の片側を専任でサポートする場合と比較すると、売り手様、買い手様の検討事項や、お考えを正確に理解することができることから、円滑にM&Aを成約まで導くことが可能です。2022年に発足した買収戦略アドバイザーのチームにより、お客様に対するさらに手厚いサポートが期待されます。

5)M&A業界最高の平均年収

①平均譲渡価格が高いこと、②一気通貫のモデルであり一件あたりのインセンティブが高いことの2つの理由から、M&Aキャピタルパートナーズの平均年収は非常に高くなっています。

| 2020年9月期 | 2021年9月期 | 2022年9月期 | 2023年9月期 | 2024年9月期 | |

|---|---|---|---|---|---|

| 全社員平均 | 2,269万円 | 2,688万円 | 3,161万円 | 2,478万円 | 2,277万円 |

| 在籍1年超アドバイザー平均 | 3,245万円 | 3,594万円 | 4,106万円 | 4,537万円 | 公開データなし |

| 在籍1年超アドバイザー中央値 | 2,328万円 | 2,512万円 | 2,656万円 | 2,425万円 | 公開データなし |

| 初年度未成約者平均 | 公開データ無し | 715万円 | 820万円 | 公開データ無し | 公開データなし |

6)アライアンスではなく、直接提案を大切にしているため、ソーシング業務に強い方が活躍する

アライアンスを用いる他社と異なり、直接提案によるソーシングを基本としているため、自ら顧客を開拓し仕事をつくることができる方が活躍します。

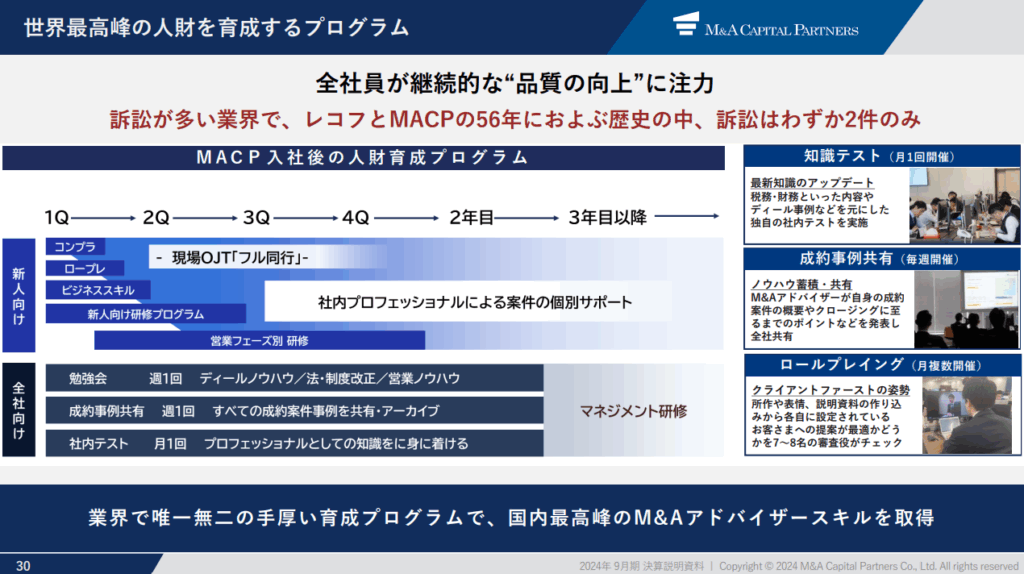

M&A仲介業界においては、売り手のオーナーと信頼関係を築きご契約を頂くことが何よりも重要です。買い手は、素晴らしい会社への投資機会を常に探っています。他社のM&Aアドバイザーがアプローチできないオーナーにアプローチし、信頼関係を築くことができる方は、本業界で極めて市場価値が高い人材と言えるでしょう。以下の参考資料は、そのような世界最高峰の人材を育成するプログラムです。

出所:M&AキャピタルパートナーズHP 2022年9月期 決算説明資料

リメディ公式YouTubeチャンネルでは、M&Aキャピタルパートナーズの広報公認で、M&Aキャピタルパートナーズの魅力について解説した動画をご覧いただけます。M&Aキャピタルパートナーズにご興味のある方は是非一度ご覧ください。

また、市場が拡大しているM&A業界では、M&Aキャピタルパートナーズ以外にも急成長を遂げる非上場有力企業や特定領域に突出した強みを持つM&A仲介会社など、様々な企業が存在します。下記の動画をご覧いただくことで、M&A仲介企業各社の特徴や違いをご理解頂けますので、是非ご覧ください。

M&A業界内定率No.1

- M&A業界への内定率・内定数はNo.1

- M&Aキャピタルパートナーズ・M&A総合研究所への内定数・内定率No.1

- 1年で100名を超える内定者を輩出するM&A業界特化のヘッドハンティング会社

- M&A業界への内定率94.7%を実現する徹底的なマンツーマン選考対策

※2022年1月から6月末における、リメディ専任でM&A仲介会社に応募した方57名中54名が内定獲得 - 営業未経験者のM&A業界への転職実績が多数

- リメディ唯一の社長や幹部経由の特別ルートでの応募も可能

転職意思が固まる前の情報収集にも

ぜひご活用ください。

M&Aキャピタルパートナーズの業績・事業展望

M&Aキャピタルパートナーズの直近の業績

M&Aキャピタルパートナーズの直近の業績は下記の通りです。

出所:M&AキャピタルパートナーズHP 2024年9月期 決算説明資料_P6

| 202年9月期 | 2021年9月期 | 2022年9月期 | 2023年9月期 | 2024年9月期 | |

|---|---|---|---|---|---|

| 売上高 | 118.71億円 | 151.61億円 | 207.06億円 | 208.51億円 | 191.66億円 |

| 経常利益 | 50.50億円 | 65.88億円 | 97.66億円 | 74.70億円 | 63.80億円 |

| 経常利益率 | 42.5% | 43.5% | 47.2% | 35.8% | 33.3% |

売上高、経常利益ともに順調な成長を見せており、M&A仲介業界の中でもトップクラスの規模を維持しています。上場以来成長し続けていること、利益率も非常に高い水準で安定していること、市況としてもM&Aが今後さらに増えていくことが想定されることから、大きな成長が見込まれます。

M&Aキャピタルパートナーズの今後の事業展望

M&Aキャピタルパートナーズは、経営理念として「世界最高峰の投資銀行を目指す」ことを掲げており、国内No.1のM&Aリーディンググループを目指しています。2016年には株式会社レコフ及び株式会社レコフデータとの経営統合を果たしています。

M&Aキャピタルパートナーズグループの中期ビジョンである3カ年計画では、2025年9月期〜 2027年9月の間で、成約件数を年平均20%増、M&Aアドバイザー数を年平均25%増を目標として発表しております。これに伴い、2023年より新卒採用にも踏み切っており、今後事業の伸長が期待できます。

出所:M&AキャピタルパートナーズHP 2024年9月期 決算説明資料_P39

M&Aキャピタルパートナーズの労働環境について

M&A業界は全体として激務であると一般的には認識されていますが、通常の企業と同様に会社や部署によって実情は異なると予想されます。M&Aキャピタルパートナーズの労働環境について、日々の働き方、残業時間、離職率の観点から見てみましょう。

M&Aアドバイザーの仕事内容

ソーシング、マッチング、エグゼキューションの3つの工程を1人のアドバイザーが対応します。ソーシングでは上場企業・大手企業の成長戦略ニーズや、中堅・中小企業の潜在的な事業承継(売却)ニーズに対し、お電話や手紙でのアプローチで接点をとります。

マッチングでは、企業同士の引合せの他に、デューデリジェンスと呼ばれる譲渡対象企業に対する事前の調査手続きを行うなど、買収にふさわしい企業かどうかの検証なども行います。エグゼキューションでは、スキームの選定、契約書や文書開示などのサポート、企業価値算出のバリュエーション業務、法務・会計・税務のデューデリジェンス業務を行います。

出所:M&AキャピタルパートナーズHP 2023年9月期

下記動画をご覧いただくことで、M&Aアドバイザーの仕事内容や働き方をご理解頂けますので是非ご覧ください。

激務と言われるM&A業界 M&Aキャピタルパートナーズの残業時間

大手口コミサイトの口コミによると、残業時間は月89時間となっています。株式会社東洋経済新報社が全上場企業を対象に実施した調査によると、2016 年度の月平均残業時間は 18 時間 57 分であり、残業時間は長いことが伺えます。ただ、M&Aキャピタルパートナーズの平均年収が高いことから、従業員の方は納得感を持ってM&A業務に従事されていると思われます。

激務と言われるM&A業界 M&Aキャピタルパートナーズの離職率

M&Aキャピタルパートナーズの離職率は公表されていません。有価証券報告書によると平均勤続年数は3.09年となっており、売上高業界No.1の日本M&Aセンターが3.5年前後であることを考えても、競合他社と比べて特別高い離職率ではありません。むしろ、急拡大しているM&A仲介業界の中では低い方と言えるのではないでしょうか。

M&Aキャピタルパートナーズが求める人物像

M&Aキャピタルパートナーズが採用時に求めるマインドセット

M&Aキャピタルパートナーズは、「決心に真心でこたえる、クライアントへの最大貢献」を大切にしてきた会社です。長年育ててきた企業を譲渡するというM&Aにおいて、M&Aアドバイザーに求められるものは高度な専門性だけでなく、経営者の想いに寄り添うことのできる誠実で真面目な人間性です。そのため、「個人で実績を残せればいい」というマインドではなく、顧客ファーストを本心で実行できる人材が求められています。

また、一気通貫のビジネスモデルでは、アドバイザーに対して高度な能力が求められます。すぐに利益を上げられなくてもしっかりとその人の成長を支え、成長を遂げて成果を上げた人材にはしっかりと報いるという社内文化の中で、目の前の仕事に情熱を持って取り組むことのできる人材が求められています。

M&Aキャピタルパートナーズが採用時に求めるパーソナリティ

M&Aキャピタルパートナーズは、M&Aアドバイザーとして必要な要件を、M&Aキャピタルパートナーズの頭文字4つになぞらえて紹介しています。

Motivation 高い情熱

Analysis 深い分析的思考力

Conscience 群を抜く誠実さ

Personality 懐に入り込む個性

上記についてそれぞれ紹介していきます。

Motivation(高い情熱)

M&Aは非常に大きな資本が動く経営戦略であり、企業経営者であるお客さま、そして全ての従業員の方の人生がかかっているといっても過言ではありません。(M&AキャピタルパートナーズHPより)

M&Aアドバイザーは、M&Aに関わる多くの人と同じ程度の熱量をもち、仕事に取り組む必要があります。また、より良いM&Aを成立させるためにも、M&Aという専門分野を極めていく向上心や努力も重要です。そのため、時間を問わず顧客のことを最優先に考え仕事や自己研鑽に努めることのできる、高い情熱を持った人材を求めています。

Analysis(深い分析的思考力)

M&Aアドバイザーは、専門家として高度な知識を元に最適な提案を行っていきます。

そのため、専門的な知識を身に付けるだけの地頭や、複雑なスキームを使いこなせる分析的思考力を持っている人材を求めています。

Conscience(群を抜く誠実さ)

M&A仲介という事業モデルは、利益相反の問題と常に隣り合わせであるからこそ、譲渡企業・譲受企業の両社にとってより良い未来を考えられる、群を抜いた誠実さが求められます。

M&Aの成約間際であっても顧客がご納得しない場合は、ベストな選択肢を再考し、結果としてM&Aを中断することも辞さないような、群を抜く誠実さを持つ人材を求めています。

Personality(懐に入り込む個性)

検討から成約までに数年かかることが多いM&Aにおいて、M&Aアドバイザーに求められることは、顧客と深い信頼関係を築いていくことです。経営者である顧客に認められ、コミュニケーションの中で顧客の真意やニーズを汲み取ることのできる人間性は、M&Aアドバイザーとして最も重要な能力とも言えます。そのため、懐に入り込む個性や人間性を持った人材を求めています。

M&Aは検討から成約まで早くても数ヶ月以上はかかります。その中でもM&Aキャピタルパートナーズでは一気通貫でアドバイザーが顧客に寄り添いながら伴走していくことが求められます。そのためM&Aアドバイザーとして専門分野を極めていく熱意、専門家として最適な提案をできる分析的思考力、目先の利益ではなく心から顧客の利益を追求できる誠実さ、コミュニケーションの中で顧客の真意やニーズを汲み取ることのできる人間性の4点が求められます。

M&Aキャピタルパートナーズの採用職種・求人情報

M&Aキャピタルパートナーズは通期25%増員計画を進めており、積極的な採用活動を行っております。

出所:M&AキャピタルパートナーズHP 2024年9月期 決算説明資料_P18

現在、M&Aキャピタルパートナーズの採用HPでは様々な職種の求人募集を行っています。

M&Aアドバイザー(未経験者)の募集要項

| 給与 | ■給与内訳 : 月額固定給(35万円)×12ヶ月+案件インセンティブ(四半期毎支給) +業績連動賞与(年2回)+360度評価インセンティブ(年4回) |

|---|---|

| 応募条件 | 【必須要件】 ■大卒以上 ■社会人経験2年以上 以下いずれかのご経験 ■金融業界(銀行・証券・保険等)の営業経験(2年以上)で成績TOP10%程度 ■その他業界におけるトップセールスのご経験 ※金融以外で直近内定まで進んだ業種:メーカー(飲料、化粧品、製薬、住宅)、人材、会計士、キーエンス ■会計士/弁護士 資格保有で営業志向のある方 |

| 仕事内容 | 上場企業・大手企業の成長戦略ニーズや、中堅・中小企業の潜在的な事業承継ニーズに対し、アウトバウンド営業を通じて譲渡検討企業のソーシングを行っております。 その後、譲受企業とのマッチング〜エグゼキューション~クロージングまで、M&Aのすべての工程を1人のアドバイザーで対応しています。 譲渡企業、譲受企業の双方をソーシングいたしますので、ご提案の幅は無限大といっても過言ではありません。 成長戦略/事業承継などM&Aで生み出せる価値は、一人ひとりのアドバイザーの裁量に委ねられています。 |

| 諸手当、その他待遇、各種保険 | 残業手当 通勤手当(月額5万円まで実費支給) 昇給・昇格:年2回(4・10月)、慶弔見舞金(社内規定による) 健康保険、雇用保険、労災保険、厚生年金 |

| 勤務時間、休日休暇 | 定時 8:00 〜 17:00 休憩時間:60分 年間休日日数:124日 / 完全週休二日(土日) / 産休育児休暇:制度あり 祝日、GW、夏季(7〜9月の間で5日間の有給取得を推奨)、冬季、慶弔、有給(入社6ヶ月目以降から付与) ※4月〜9月入社の場合、有給付与前の為、入社年度の夏季休暇は取得できません。 |

| 勤務地 | 〒104-0028 東京都中央区八重洲二丁目2番1号 東京ミッドタウン八重洲八重洲セントラルタワー36階 |

M&Aアドバイザー(経験者)の募集要項

| 給与 | ■給与内訳 : 月額固定給(35万円)×12ヶ月+案件インセンティブ(四半期毎支給) +業績連動賞与(年2回)+360度評価インセンティブ(年4回) ※経験に応じて月額最大20万円の調整給を1年目に限り付与する場合有 |

|---|---|

| 応募条件 | 【必須要件】 ■経験 ・銀行や証券会社においてM&A専任部署でソーシングからエグゼキューション業務に携わっていた方(できれば一貫した経験が望ましいが、エグゼキューションのみでも検討可) ・独立系M&Aブティックでディールを経験している方(1年程度在籍していれば可だが2件以上実績があれば尚可) ・事業会社のM&A担当として、案件のソーシングを自社で行い、クロージングまで自ら手掛けている方 |

| 仕事内容 | 上場企業・大手企業の成長戦略ニーズや、中堅・中小企業の潜在的な事業承継ニーズに対し、アウトバウンド営業を通じて譲渡検討企業のソーシングを行っております。 その後、譲受企業とのマッチング〜エグゼキューション〜クロージングまで、M&Aのすべての工程を1人のアドバイザーで対応しています。 譲渡企業、譲受企業の双方をソーシングいたしますので、ご提案の幅は無限大といっても過言ではありません。 成長戦略/事業承継などM&Aで生み出せる価値は、一人ひとりのアドバイザーの裁量に委ねられています。 |

| 諸手当、その他待遇、各種保険 | 残業手当 通勤手当(月額5万円まで実費支給) 昇給・昇格:年2回(4・10月)、慶弔見舞金(社内規定による) 健康保険、雇用保険、労災保険、厚生年金 |

| 勤務時間、休日休暇 | 定時 8:00 〜 17:00 休憩時間:60分 年間休日日数:124日 / 完全週休二日(土日) / 産休育児休暇:制度あり 祝日、GW、夏季(7〜9月の間で5日間の有給取得を推奨)、冬季、慶弔、有給(入社6ヶ月目以降から付与) ※4月〜9月入社の場合、有給付与前の為、入社年度の夏季休暇は取得できません。 |

| 勤務地 | 〒104-0028 東京都中央区八重洲二丁目2番1号 東京ミッドタウン八重洲八重洲セントラルタワー36階 |

M&Aキャピタルパートナーズの転職難易度

ここまでM&Aキャピタルパートナーズの特徴や今後の展望について解説してきました。

大型案件が多く収入が上がりやすい仕組みとなっている同社は、実力があれば青天井に稼ぐことのできる環境であり、魅力に感じる方も多いでしょう。ここからは、魅力的なM&Aキャピタルパートナーズの転職難易度について解説します。

M&Aキャピタルパートナーズの転職難易度が高い理由①

1つ目の理由は、高い水準の採用要件になります。

M&Aキャピタルパートナーズでは採用要件の中で、金融業界の営業経験2年以上で成績TOP10%以内や、会計士/弁護士 資格保有で営業志向のある方、他業界のトップセールスなどの条件を提示しており、かなり高い条件が求められています。

M&Aキャピタルパートナーズの転職難易度が高い理由②

2つ目の理由としては「優秀な方の応募が多い」ことが挙げられます。

M&Aキャピタルパートナーズへの応募者は、大手のM&A会社や大手証券会社(野村證券、大和証券、SMBC日興証券)、メガバンク(三菱UFJ銀行、三井住友銀行、みずほ銀行)、監査法人、キーエンスなどで実績を残した方達です。選考の段階で前述した応募者と渡り合うには、相応の実績もしくは選考対策が必要であり、内定獲得が難化している理由でもあります。

M&Aキャピタルパートナーズへ転職する人が多い業界は?

M&Aキャピタルパートナーズでは前職での実績を最重要視しております。中でもM&Aに必要な基礎知識を持っている、銀行・証券・保険等の金融業界からの転職が多いです。また、公認会計士や弁護士資格を持つアドバイザーの採用も積極的に行っております。その他業界においても営業職でトップレベルの成績を残した方がほとんどを占めます。

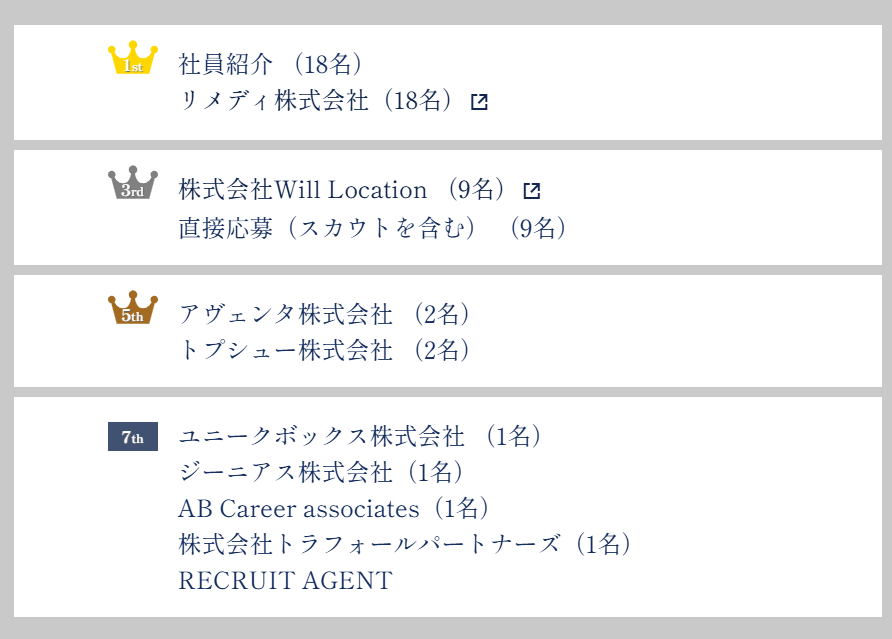

弊社での支援実績としては下記がございます。

メガバンク(三井住友銀行、三菱UFJ銀行、みずほ銀行)、大手証券会社(野村證券、大和証券、SMBC日興証券)、三菱UFJ信託銀行などの金融機関、キーエンス、大塚商会、オープンハウス、積水ハウス、大和ハウス、MR、監査法人、サントリー、アサヒビール

M&Aキャピタルパートナーズの選考のポイント

M&Aキャピタルパートナーズへの転職は、M&A仲介業界へ転職の中でもっとも難しいと言えるでしょう。そのような難易度の高い選考にアドバイスなしで挑むことは得策とは言えません。実績のあるエージェントに相談し、万全の準備をすることが大切です。

リメディは、M&Aキャピタルパートナーズ様のHPに記載の通り、同社への転職支援実績でNo.1となっています。

出所:M&AキャピタルパートナーズHP参照(2025年8月時点)

リメディにご相談頂ければ、M&A仲介業界のみで200名以上の転職支援実績があるため、しっかりとした準備が可能です。ご相談は完全無料ですので、お気軽にお問合せ下さい。

M&A業界内定率No.1

- M&A業界への内定率・内定数はNo.1

- M&Aキャピタルパートナーズ・M&A総合研究所への内定数・内定率No.1

- 1年で100名を超える内定者を輩出するM&A業界特化のヘッドハンティング会社

- M&A業界への内定率94.7%を実現する徹底的なマンツーマン選考対策

※2022年1月から6月末における、リメディ専任でM&A仲介会社に応募した方57名中54名が内定獲得 - 営業未経験者のM&A業界への転職実績が多数

- リメディ唯一の社長や幹部経由の特別ルートでの応募も可能

転職意思が固まる前の情報収集にも

ぜひご活用ください。

M&Aキャピタルパートナーズの選考フロー

1次:部長面接 → 2次:社長面接 → 3次:会食面接

1次前 :知的能力検査

最終前:性格検査

特徴的なのは、3次面接で行われる会食です。M&Aアドバイザーは経営者を相手にディールを進めていくため、会食が行われる場面は非常に多いと予想されます。会食中の立ち振る舞いやコミュニケーションもM&Aアドバイザーとして活躍するために重要ですので、細心の注意を払って臨みましょう。

M&Aキャピタルパートナーズの面接でのポイント

論理的思考力が求められるため、①質問に対して端的に回答すること、②結論から回答すること、③構造建てて話すこと、を意識する必要があります。

また、前職での成果が再現性のあるもので、入社後に活躍できるイメージを掴んで貰うことが必要であるため、

- どのような課題に対し

- どのような施策を行い

- どのような結果になり何を学んだか

をしっかりとまとめた上で、ご自身の言葉で答えられるようにしましょう。

M&AキャピタルパートナーズのM&Aアドバイザーのキャリアパス

社内でのキャリアパス

「一人一人が最高峰の投資銀行化を目指す」ことを掲げていることから、M&Aアドバイザーとして最高峰の人材を目指すキャリアを歩むことになります。昇進をして部下を持つことになり、会社全体の業績を支える役割を持つ方もいらっしゃいます。

社外へのキャリアパス

社外でのキャリアパスは、大きく4つに分けられます。

1)M&Aを積極的に行う事業会社の経営企画ポジション

2)コンサルティングファーム・同業他社

3)バイアウトファンド

4)金融機関のM&Aアドバイザリー事業部

M&A業界で培った営業スキルやビジネスモデル理解力を強みに活躍される方が多いようです。また、高額な報酬を得た後に、自己資金で起業の選択を取る方もいるそうです。

M&Aキャピタルパートナーズへの転職を成功させるポイント

M&Aキャピタルパートナーズは、M&A仲介業界の中でも、最高峰の人材を採用してきています。

M&A仲介業界の中で一人当たりの売上高が群を抜いて高く、プロフェッショナル人材をばかりのM&Aキャピタルパートナーズへの転職難易度は非常に高いと言えるでしょう。さらに、業界全体の人気が年々高まっており、競争が激化する要因ともなっています。

ハイレベルな応募者の中で抜きん出るためには、M&A業界への深い理解と、企業ごとの特色を捉えた上で、M&Aキャピタルパートナーズを志望する理由を述べる必要があります。

リメディは、M&A業界においても豊富な支援実績があり、極めて高い内定率を実現しています。

無料相談を受け付けておりますので、M&Aキャピタルパートナーズを志望される場合は、是非一度ご連絡ください。

M&A業界内定率No.1

- M&A業界への内定率・内定数はNo.1

- M&Aキャピタルパートナーズ・M&A総合研究所への内定数・内定率No.1

- 1年で100名を超える内定者を輩出するM&A業界特化のヘッドハンティング会社

- M&A業界への内定率94.7%を実現する徹底的なマンツーマン選考対策

※2022年1月から6月末における、リメディ専任でM&A仲介会社に応募した方57名中54名が内定獲得 - 営業未経験者のM&A業界への転職実績が多数

- リメディ唯一の社長や幹部経由の特別ルートでの応募も可能

転職意思が固まる前の情報収集にも

ぜひご活用ください。