監修者

リメディ株式会社 ディレクター

馬越 雄司 | MAGOSHI Yuji

神戸大学を卒業後、阪急阪神ホールディングスに新卒入社。経理事業部に配属となり、グループ企業5社を担当。担当企業の決算業務や税務、IFRS改正対応業務に従事。

その後リクルートに転職しキャリアアドバイザーとして、候補者様に徹底的に向き合いながら、20代から50代まで様々な業界・職種の方のキャリア支援に従事。結果として、新人賞をはじめ、顧客価値貢献・チーム貢献に関する複数の賞を受賞。

現在はディレクターとして、M&A業界、戦略・総合コンサルティングファーム、メガベンチャー企業に特化した転職サポートを行い、業界トップクラスの支援実績を誇る。

現在日本では、高齢化社会の到来によって多くの企業が事業承継問題を抱えており、後継者不足によって廃業の危機にある会社も少なくありません。こうした背景を受けて、M&Aという手段で中堅中小企業の経営課題を解決しているM&A仲介会社は多数存在しています。転職市場においても注目を集めているM&A仲介会社ですが、「各社の違いが分からない」という方も多いのではないでしょうか。

本記事では、まずM&A仲介会社を①業務効率性×事業収益性 ②専門領域×会社規模という2つの観点で分析して紹介します。その後、上場企業と非上場の有力な企業について、特徴や求める人物像などより詳細にご紹介します。

M&A仲介会社一覧|業務効率性×事業収益性の比較

下図はM&A仲介会社を「業務効率性×事業収益性」という観点で分類したものです。縦軸は、アドバイザーの業務を分業して効率化を図っているのか・アドバイザーが売り手の開拓から成約まで一気通貫で行っているのかという観点で分けています。横軸は、会社の収益性が高いのか・従業員のインセンティブ率が高いのかという観点で分けています。

業務効率性重視のM&A企業

M&A業務の効率性を重視するということは、ご自身の業務に集中できるということにも繋がりますので、1年目から多くの案件に携わりたい方、多くの成約経験を積みたい方に向いていると言えます。

M&A業務に対して、効率性を重視したい方向けの代表的な企業として、ここでは「M&A総合研究所」を紹介します。

M&A総合研究所

M&A総合研究所は効率性において非常に優れている会社と言えます。M&A総合研究所の業務効率を支えている理由として以下の3つが挙げられます。

1)オンラインで効率的に集客

2)PKSHA Technologyと資本業務提携

3)管理システムで効率的にディールを進める

M&A仲介会社が成長していくにあたって、売りニーズと買いニーズを集めるという点があります。そこでM&A総合研究所はオンラインを活用し効率的に獲得する仕組みを構築しています。

また、PKSHA Technologyと提携して、大量の成約データから分析し有力な買い手候補先を抽出するマッチングアルゴリズムを活用することでマッチングフェーズでの効率化を行っています。契約書などの書類作成においても独自のシステムを活用することで効率化しています。

M&A総合研究所の詳細が気になる方はこちらの記事をご覧ください

また、弊社のYouTubeチャンネルでは、M&A総合研究所の魅力を解説した動画を投稿しております。M&A総合研究所様への転職をお考えの方はぜひご覧ください。

一気通貫主義のM&A企業

M&A業務に対して一気通貫で業務を行いたい方向けの企業として、ここでは「M&Aキャピタルパートナーズ」を紹介します。

M&Aキャピタルパートナーズ

M&Aキャピタルパートナーズでは、ほとんど全ての作業をアドバイザーが一気通貫で行うため、より一層経営者に寄り添ったM&Aサービスを提供できると考えて良いでしょう。また、案件サイズが非常に大きく業界トップクラスを誇るため、会社の収益性も非常に高いです。これらの理由より、平均年収は業界内でもトップクラスを誇っています。

単価の大きな案件に対し、作業を一気通貫で行うことができるため、M&A仲介により奥深く関わりたい方に向いていると言えます。

M&Aキャピタルパートナーズの詳細が気になる方はこちらの記事をご覧ください

また、弊社のYouTubeチャンネルでは、M&Aキャピタルパートナーズの魅力を解説した動画を投稿しております。M&Aキャピタルパートナーズ様への転職をお考えの方はぜひご覧ください。

高いインセンティブ率を誇る企業

M&A業界では多くの企業が高収入を誇っています。高年収を誇る理由として充実したインセンティブ報酬があります。高いインセンティブを希望する方向けの企業として、ここでは「M&Aベストパートナーズ」を紹介します。

M&Aベストパートナーズ

M&Aベストパートナーズは、業界トップクラスの高いインセンティブ率で知られており、最大で40%のインセンティブ報酬が用意されています。また、業務は分業制で行われており、商談の獲得や企業概要書などの書類作成などを専門の部隊が行うため、アドバイザーの業務を効率化し、生産性を高めることに繋がっています。

業種特化型のM&A仲介を行なっており、「製造・建設・不動産・ヘルスケア」における成約実績が多く見られます。特化業種においては競合優位性が得られるため、M&Aアドバイザーとして短期間で実績を築くことにおいて有利であるとともに、実績に伴いインセンティブ報酬が設けられているため、経験と高収入を同時に得ることが可能となります。

M&Aベストパートナーズが気になる方はこちらの記事をご覧ください

M&A仲介会社一覧|業界特化×会社規模の比較

下図はM&A仲介会社を「業界特化×会社規模」という観点で分類したものです。横軸は業界特化・総合型という観点で分け、縦軸で売上高の順にプロットしております。

業界特化型のM&A仲介会社

業界特化型のM&A仲介では、特化業種における競合優位性が得られることや、知識が限定されることで短期間での成約が可能であることなど、様々なメリットがあります。早い段階で多くの成約経験を築きたい方向けの代表企業として、ここでは「ブティックス」を紹介します。

ブティックス

ブティックスは、介護・福祉業界に特化しており、介護業界では業界トップクラスの成約実績を誇ります。介護事業向けに展開していた商談型展示会事業をM&Aの売りニーズ・買いニーズの収集に活用することで、介護・福祉業界に特化して案件を得ることに成功しています。業界特化型では、身につけるべき専門知識が特定業界に絞られるため、M&Aの成約経験を比較的早い段階で築くことが可能です。実際にブティックスでは1年目に最大10件の成約を収めた方もいらっしゃいます。

総合型のM&A仲介会社

総合型のM&A仲介では、幅広い業種に対してM&A仲介を行う必要があるため、知識量や勉強量が必要となりますが、M&Aアドバイザーとして必要なスキルを多く学ぶことができます。幅広い業種に対してM&A仲介を行いたい方向けの代表的な企業として、ここでは「日本M&Aセンター」を紹介します。

日本M&Aセンター

日本M&Aセンターは、唯一無二のM&A総合ファームであり、国内最大手のM&A仲介会社です。成約件数はグローバルNo.1を誇っており、2020年度の成約件数783件はギネス記録に認定されています。M&A仲介のみならず、企業価値評価やPMI(Post Marger Integration)、MBO支援などの機能を備えることで、幅広くサポートを行うことが可能です。以上の理由よりM&A業界内でTOPクラスの高い収益性を誇っています。

日本M&Aセンターの詳細が気になる方はこちらの記事をご覧ください

さらに、弊社のYouTubeチャンネルでは、日本M&Aセンターの魅力を解説した動画を投稿しております。日本M&Aセンター様への転職をお考えの方はぜひご覧ください。

M&A業界内定率No.1

- M&A業界への内定率・内定数はNo.1

- M&Aキャピタルパートナーズ・M&A総合研究所への内定数・内定率No.1

- 1年で100名を超える内定者を輩出するM&A業界特化のヘッドハンティング会社

- M&A業界への内定率94.7%を実現する徹底的なマンツーマン選考対策

※2022年1月から6月末における、リメディ専任でM&A仲介会社に応募した方57名中54名が内定獲得 - 営業未経験者のM&A業界への転職実績が多数

- リメディ唯一の社長や幹部経由の特別ルートでの応募も可能

転職意思が固まる前の情報収集にも

ぜひご活用ください。

下記の動画では、M&A仲介各社のM&A仲介業界におけるポジション(業界マップ)を解説しています。記事と合わせて、是非ご覧ください。

上場しているM&A仲介会社一覧

現在、上場しているM&A仲介会社5社の事業内容および事業上の強み、企業の特色などについて詳しく説明します。

日本M&Aセンター

1)M&A総合ファーム

2)グローバルNo.1の成約実績

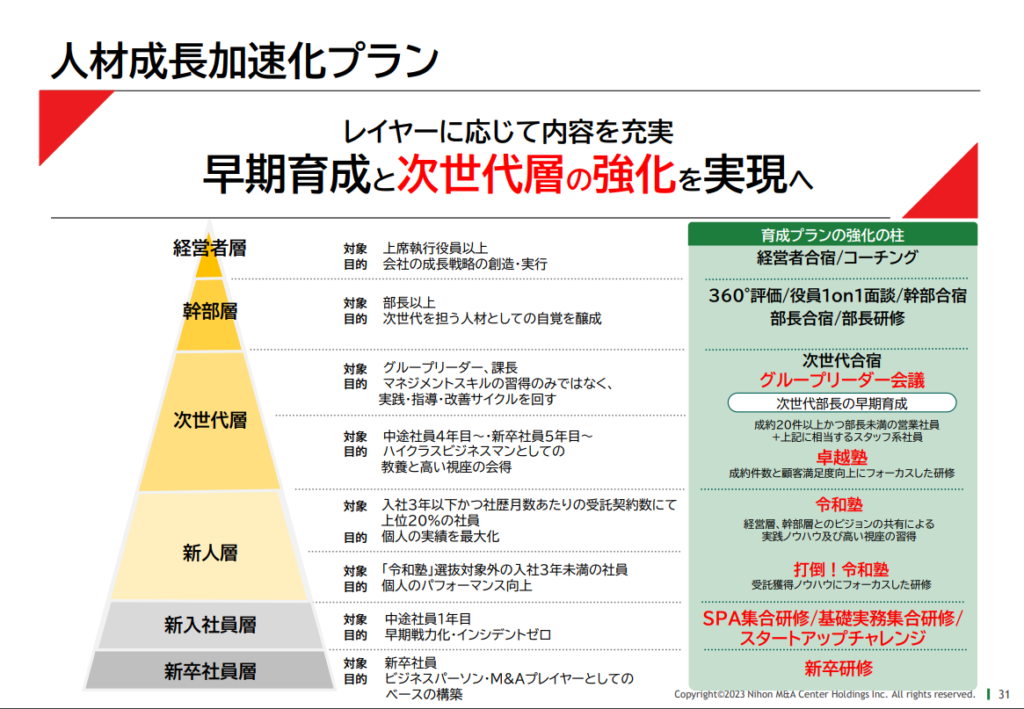

3)社員育成プログラムの充実

1)M&A総合ファーム

日本唯一のM&A総合ファームであり、M&A仲介のみならず企業価値評価やPMI支援、MBO支援など、その他様々な機能を備えています。これらの機能により、全国の中堅中小企業のあらゆる経営課題解決に取り組むことが可能となっています。

2)グローバルNo.1の成約実績

日本M&Aセンターは、全国の公認会計士・税理士が共同出資で創設した完全独立系のM&A仲介会社です。全国700以上の会計事務所、300行庫以上の地域金融機関、主要都市の商工会議所、その他証券会社などのネットワークを強みとしており、あらゆる提携先からM&A情報が寄せられる仕組みを構築しています。

その結果として、2020年度の成約件数783件はギネス世界記録に認定されています。現在は、グローバルNo.1の成約実績を収めており、現在は東南アジア中心に海外進出を行っているため、更なる成約件数の増加が見込めます。

3)社員育成プログラムの充実

早期育成と次世代層の強化に向けた人材育成制度の強化を目的とし、人材成長加速化プランなどの育成プログラムを完備しています。人材成長加速化プランは、新卒社員層から経営者層までをレイヤーで分割し、各レイヤーごとに育成プランを用意しています。新卒研修から始まり、新人層向けの「経営層、幹部層とのビジョンの共有による実践ノウハウ及び高い視座の習得」を目指す令和塾や、次世代部長の早期育成を目指すグループリーダ会議など、未経験者をM&Aプレイヤーに、M&Aプレイヤーをシニアレベルへ育成する教育体制を整えています。

| サービス・事業内容 | ・M&A仲介企業価値評価 ・MBO支援 PMI支援 ・上場支援 ・企業再生支援 ・コーポレートアドバイザリー ・企業再編支援 ・資本政策・コーポレートアドバイザリー |

| 給与 | 年収:500~1,200万円(初年度想定) ・月給+賞与2回+上限のないインセンティブ ・月給:50hの時間外手当含む ・給与は前職の給与水準、職務経験などを考慮して決定 |

| 求める人物像 | ・使命感を持ち、上昇志向がある方 ・クールヘッドとウォームハートを持っている方 ・社会貢献性の高い仕事がしたい方 ・お客様ファーストな姿勢がある方 ・失敗を恐れず挑戦できる方 ・謙虚に学び成長することができる方 ・中堅・中小企業の業務の実践に熱意をもって取り組んで頂ける方 <必須> ・大学卒業以上 ・営業実務の経験 <歓迎> ・法人営業実務の経験 ・ソリューション型営業実務の経験 ・銀行・証券会社など、金融機関での実務経験 ・引受などを含む投資銀行業務の経験 |

M&Aキャピタルパートナーズ

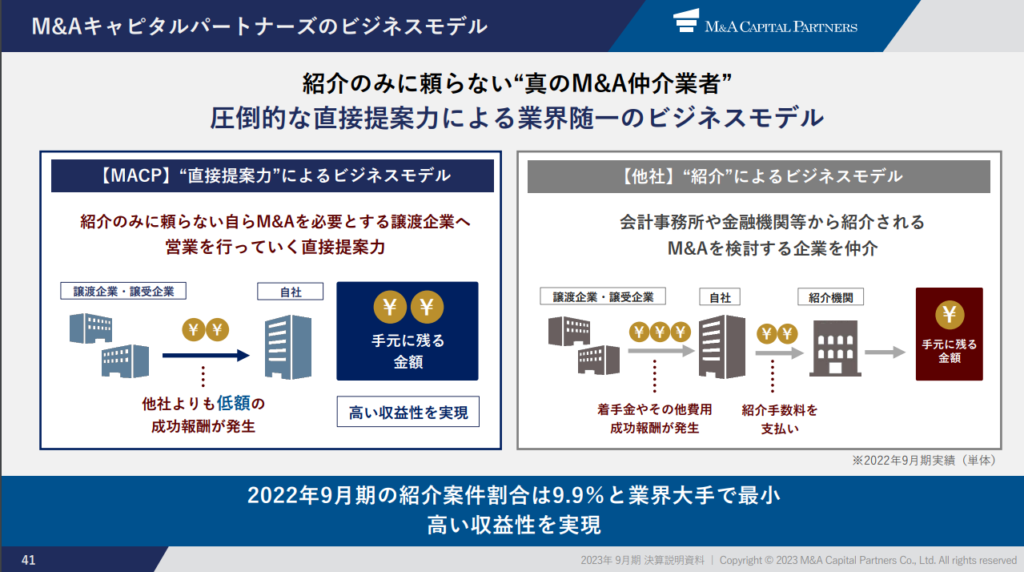

1)直接提案による高い収益性の実現

2)業界内で最も低い仲介手数料率

3)業界随一の大型案件の取り扱い実績

4)AIを活用したマッチング体制の確立

1)直接提案による高い収益性の実現

直接提案によるビジネスモデルを採用することで、会計事務所や金融機関など、紹介会社への手数料が発生しないため、高い収益性を実現しています。

2)業界内で最も低い仲介手数料率を設定

移動する譲渡対価のみを料率の対象とする株価レーマンを採用しているので、他社と比較して、成功報酬額を抑えることが可能となり業界内で最も低い仲介手数料率を誇っています。下記の各レーマン方式と株価レーマン方式の違いについて説明した図を見ると、企業価値レーマン方式や移動総資産レーマン方式と比べて、料金の対象が株式譲渡対価のみである株価レーマン方式は、成功報酬を抑えることが可能だとわかります。

出所:M&AキャピタルパートナーズHP

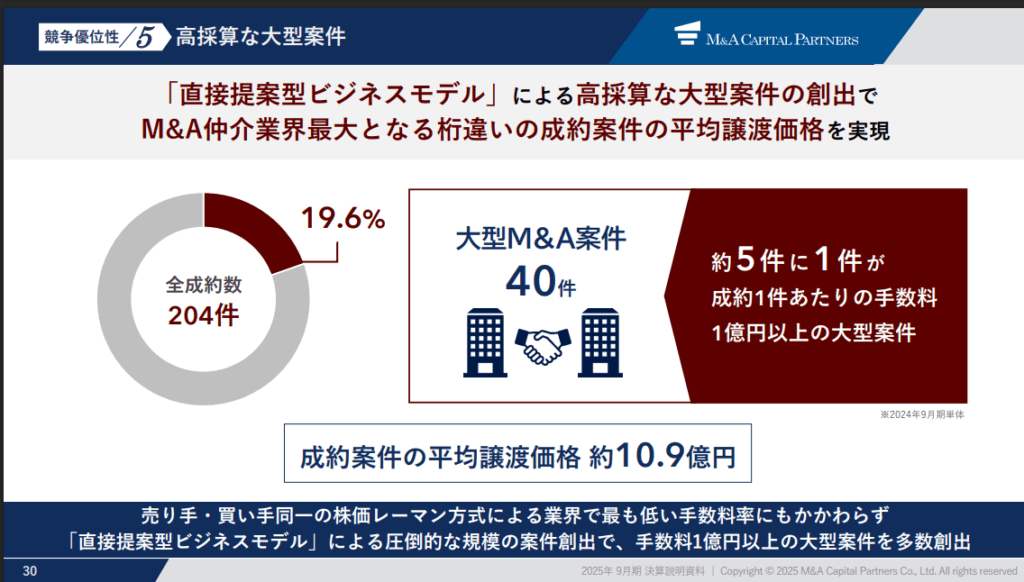

3)業界随一の大型案件の取り扱い実績

難易度が高い大型案件(手数料1億円以上の案件を示す)についてM&A業界随一の実績を有しています。2025年9月期のデータを見ると、全成約数204件に対し、40件が大型M&A案件であり、5件に1件は大型案件を担当しています。

4)AIを活用したマッチング体制の確立

国内最大級となるグループ約5万社の顧客基盤からAIを活用し、最適なマッチングを推奨する体制を確立しています。CRM(顧客関係管理)にAIエンジンを組み込むことにより、過去の成約データからAIが候補先を推奨する仕組みとなっています。

| サービス・事業内容 | ・M&A仲介 ・企業価値評価 |

| 給与 | 年収: (月額固定給×12ヶ月)+固定インセンティブ+業績連動インセンティブ+360度評価インセンティブ昇給・昇格は年2回(4月・10月) <年収実績>2022年9月期 ・全社員平均:3,161万円 ・在籍1年超アドバイザー平均:4,106万円 ・在籍1年超アドバイザー中央値:2,656万円 ・初年度未成約時平均:820万円2021年9月期 ・全社員平均:2,688万円 ・在籍1年超アドバイザー平均:3,594万円 ・在籍1年超アドバイザー中央値:2,512万円 ・初年度未成約時平均:715万円2020年9月期 ・全社員平均:2,269万円 ・在籍1年超アドバイザー平均:3,245万円 ・在籍1年超アドバイザー中央値:2,328万円 ・初年度未成約時平均:820万円 |

| 求める人物像 | 高い情熱、深い分析的思考力、群を抜く誠実さ、懐に入り込む個性をお持ちの方<応募資格> ・大学卒業以上 20代後半〜40代前半まで <応募要件> 下記いずれかの要件が必要 ・金融業界(銀行・証券・保険等)の営業経験(2年以上)で成績TOP10%程度 会計士/弁護士 資格保有で営業志向のある方 他業界のトップセールス ※それぞれ有資格者のみ対象 ※上記に加えクライアントや社内とのコミュニケーションが円滑に取れることが必須 |

ストライク

1)企業独自のインターネットサービス「SMART」の運用

2)M&Aのポータルサイト「M&A online」の運営

3)幅広い業種の成約実績

1)企業独自のインターネットサービス「SMART」の運用

「SMART」は、匿名で譲渡案件情報を掲載し、それを見た買収に関心のある企業等から問い合わせを受ける仕組みを構築しています。日々の営業で蓄積した社内の買収ニーズデータに加え、インターネットサービス「SMART」を活用することで、より多くの候補先を探索し、マッチング先の選択肢を広げています。

2)M&Aのポータルサイト「M&A online」の運営

M&Aポータルサイトを自社で運営し、最新ニュースから法律まで、M&Aに関する情報をタイムリーに発信することで、M&Aの普及に貢献しています。M&A onlineでは以下の機能を備えています。

①M&Aデータベース

適時開示されたM&Aをデータベース化し、公開企業名や証券コードによる検索はもちろん、スキーム別、業種別の絞り込みを可能にしております。

②大量保有報告書データベース

M&Aの兆候や大口投資家の売買動向が分かる「大量保有報告書データベース」を公開し、EDINETに提出された大量保有報告書の全提出データを配信しています。

- M&A年鑑を刊行

上場企業による全M&Aデータを網羅し、金額や業種など様々な角度から解説したムックを刊行しています。

3)幅広い業種の成約実績

ストライクでは、様々な業種のM&A実績があることがグラフから読み取れます。

| サービス・事業内容 | ・M&A仲介 ・企業価値評価 ・財務に関するコンサルティング ・M&A市場「SMART」の運営 ・プレマーケティングサービス ・企業価値向上に関するコンサルティング |

| 給与 | <新卒> 年収:350万円〜 大卒・院了固定年収:350万円+上限なしのインセンティブ (月額給与:25万円+月額固定残業手当4.17万円) ※月額固定残業手当4.17万円(20時間相当分)を残業の有無に関わらず支給 実際の残業時間がそれを超過した場合には、別途超過残業代を支給 ※入社時特別手当を4月に支給 ※アソシエイトには11月と5月に賞与を支給 ※インセンティブ制度あり(年2回) <中途> 年収:400万円〜 【アドバイザー】固定年収:400〜600万円 月額(基本給)28万円~43万円、固定残業手当は月20時間、4.67万円~7.17万円支給(超過した時間外労働の残業時間代は追加支給) 上記固定年収とは別に個人業績に基づき算定し上限なしのインセンティブ(年2回)あり ※経験・前職を考慮し決定 ※1年間のみ特別手当を支給する場合あり |

| 求める人物像 | ・高い対人対応力を持っている方 ・責任感を持ち、業務を進められる方 ・困難な状況に直面する場面でも「明るく、楽しく、前向きに」の精神を胸に「お客様の想い」に寄り添うことができる人材 |

ストライクの詳細が気になる方はこちらの記事をご覧ください

さらに、弊社のYouTubeチャンネルでは、ストライクの魅力を解説した動画を投稿しております。ストライク様への転職をお考えの方はぜひご覧ください。

M&A総合研究所

1)完全成功報酬制の採用

2)徹底した業務効率化と短期間での成約実現

3)業界最高水準のインセンティブ設定

1)完全成功報酬制の採用

完全成功報酬制を採用しており、M&A仲介における着手金・月額報酬・中間報酬を必要としないため、M&Aが成立した場合のみ報酬が発生する仕組みとなっています。一般的なM&A仲介会社では、成約までの間に着手金や中間報酬が発生します。一方、完全成功報酬制では、そのような不安を抱えることなく顧客がM&Aを検討できます。M&A総合研究所は、大手M&A仲介会社で唯一完全成功報酬制を採用しており、営業活動においての競合優位性となっています。

2)徹底した業務効率化と短期間での成約実現

企業情報部(M&Aアドバイザー)と法人部(マッチング担当)の2つの部署で分業制を採用しています。さらに、独自開発したDXシステム「Digitalize M&A」を活用しています。このシステムでは、手紙やDMの送付を自動化するなど、様々な業務フローの効率化・短縮化を可能にしています。

また、同社が開発したAIアルゴリズム「Coincidence」を活用し、過去のマッチング実績から得た情報を元にして、買い手候補先を自動的に抽出することも可能です。分業制の導入と独自開発のシステムを活用することで、ソーシングとマッチングの2フェーズの業務を効率化し、成約期間の短縮を実現しています。同社では実際に最短49日での成約実績をあげられています。

3)業界最高水準のインセンティブ設定

M&A総合研究所では、業務内容とインセンティブのバランスを独自に設計しており、効率的に高年収を狙える仕組みとなっています。以下に平均年収を示します。後述する基本給与と比較した際に、インセンティブ報酬の占める割合が高いことが伺えます。

出所:M&A総合研究所 採用サイト

| サービス・事業内容 | M&A仲介 資産運用事業 |

| 給与 | 未経験者:420万円 + インセンティブ 経験者 :※前職も考慮 ※インセンティブは上限の無い支給 ※固定残業代44時間分を含む 交通費全額支給 社会保険完備(雇用、労災、健康、厚生年金) |

| 求める人物像 | <必須> 営業経験者 銀行、証券、不動産、人材紹介などでの営業経験 <歓迎> 代表者/オーナー向けの営業経験者 M&Aの仲介営業経験者 銀行/証券会社等の金融機関での営業経験 対法人で新規開拓の営業経験 コンサルティングファームでの就業経験 |

また、弊社のYouTubeチャンネルでは、M&A総合研究所の魅力を解説した動画を投稿しております。M&A総合研究所様への転職をお考えの方はぜひご覧ください。

ブティックス

1)成約スピードの速さ

2)商談型展示会を利用した効率的な案件開拓

3)業界最安水準の手数料

1)成約スピードの速さ

ブティックスは、介護・福祉、保育、建設、IT事業に特化し、約15,000社の買い手を保有しています。そのため買い手候補の探索が早く、マッチング精度が高い且つ成約スピードが早いという特徴を持っています。

2)商談型展示会を利用した効率的な案件開拓

ブティックスは、商談型展示会を活用し、効率的な案件開拓を行っています。同社は、介護業界最大級の展示会「CareTEX」やIT業界向けの「DXPO」を全国各地で開催し、出展企業と来場者(決裁権限者)を直接マッチングする場を提供しています。

これらの展示会を通じて、M&A仲介事業の案件開拓を積極的に推進することができています。展示会への出展やセミナー講演を通じて売り手・買い手の候補を年間を通じて獲得し、全国規模での案件開拓を可能にしています。さらに、成約スピードの向上を図るため、自社開発のM&A工程管理システムを導入し、案件の進捗を可視化・効率化することで、より円滑な仲介を実現しています。

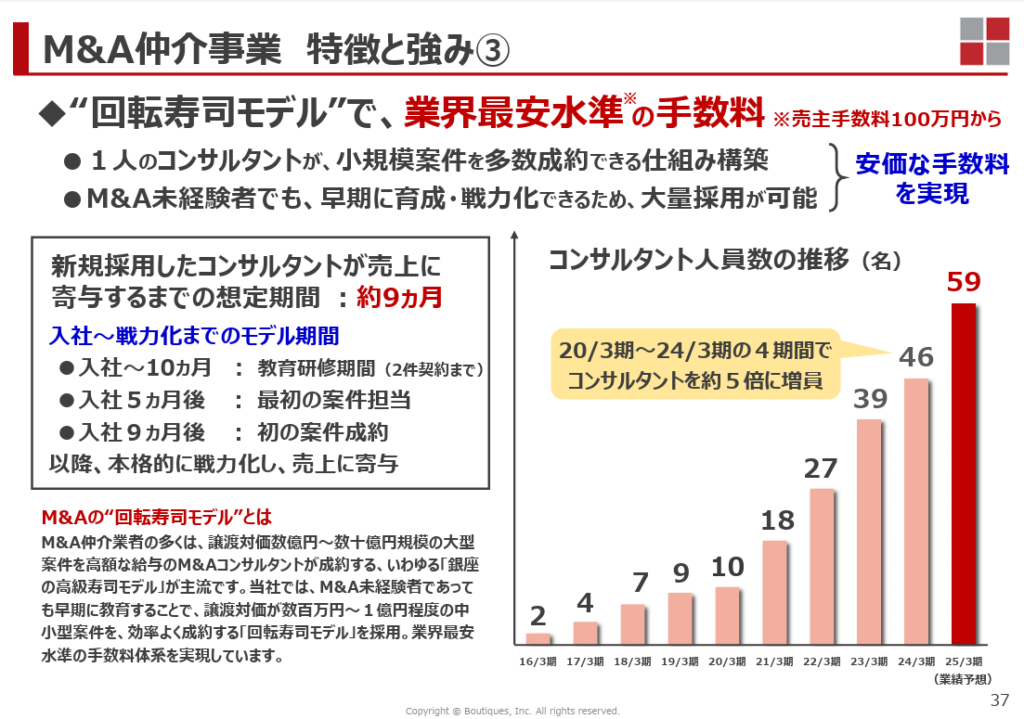

3)業界最安水準の手数料

ブティックスは、M&A仲介事業において業界最安水準の手数料を実現しています。その背景には、同社独自の「回転寿司モデル」があります。一般的なM&A仲介業者は、譲渡対価が数億円以上の大型案件を取り扱い、高額な給与のコンサルタントが対応する「高級寿司モデル」を採用しています。一方、同社は譲渡対価が数百万円から1億円程度の中小型案件に特化し、未経験者でも早期に育成できる仕組みを構築することで、大量採用と効率的な成約を可能にしています。

M&A業界においては、成約経験を積むことがM&Aアドバイザーとして成長する近道であるとよく言われますが、中小規模の業界特化型かつ豊富なネットワークが存在する環境はM&A業界未経験者が挑戦する環境として魅力的であると言えます。

| サービス・事業内容 | M&A仲介 商談型展示会事業 ハイブリッド展示会事業 |

| 給与 | 新卒:月給30万円 ※月45時間までの見做し割増賃金7.81万円を含む ※賃金の見直し年1回 賞与年2回 中途:入社時541~800万円(+インセンティブ) ※月60時間までの見做し割増賃金含む ※年収は経験・スキルにより応相談 <年収例> 1年目:800万円 2年目:1,000万円 3年目:2,200万円 |

| 求める人物像 | 課題解決力のある方 論理的思考能力、理解力の高い方 誠実な方 前職で秀でた実績のある方 |

弊社のYouTubeチャンネルでは、ブティックス大塚部長へインタビューを行った動画を投稿しております。ブティックス様への転職をお考えの方はぜひご覧ください。

また、ブティックス様の魅力を解説した動画も投稿しております。ブティックス様への転職をお考えの方はぜひご覧ください。

ブティックスの詳細が気になる方はこちらの記事もご覧ください

M&A業界内定率No.1

- M&A業界への内定率・内定数はNo.1

- M&Aキャピタルパートナーズ・M&A総合研究所への内定数・内定率No.1

- 1年で100名を超える内定者を輩出するM&A業界特化のヘッドハンティング会社

- M&A業界への内定率94.7%を実現する徹底的なマンツーマン選考対策

※2022年1月から6月末における、リメディ専任でM&A仲介会社に応募した方57名中54名が内定獲得 - 営業未経験者のM&A業界への転職実績が多数

- リメディ唯一の社長や幹部経由の特別ルートでの応募も可能

転職意思が固まる前の情報収集にも

ぜひご活用ください。

非上場の有力なM&A仲介会社一覧

ここまでは、現在上場しているM&A仲介会社について紹介しました。転職者の方にとっては非上場の有力なM&A仲介会社も魅力的な企業でしょう。以下では、非上場の有力なM&A仲介業者の事業内容および事業上の強み、企業の特色などについて詳しく説明します。

fundbook

1)M&Aプラットフォーム「fundbook cloud」の運用

2)業界で最も優秀な方が集う会社

3)ハイブリッド型のM&A仲介サービス

1)M&Aプラットフォーム「fundbook cloud」の運用

独自で「findbook cloud」を運営し活用することでマッチングの質と量を高めています。通常のM&A仲介においてはアドバイザー個人のネットワークから譲受候補先が限定されてしまい、M&Aの成否が担当者の経験や能力に左右されるという課題があります。そこで、「fundbook cloud」を利用することで、より多くの譲受候補先から最適な相手を選ぶことを可能としています。

2)業界で最も優秀な方が集う会社

アドバイザーが成約までを一貫してサポートする「アドバイザリー仲介型」と、オンラインで企業間のマッチングの場を提供する「プラットフォーム型」の両方を備えているため、専門家のサポートの充実性や案件情報の多様性、高品質の案件情報資料など、あらゆる面でのサポートが可能となっています。

3)ハイブリッド型のM&A仲介サービス

企業概要書などの書類作成の専門チームやインサイドセールス専門チームなど、各業務をチーム単位の分業制で行うことで効率化を測っています。特に、投資銀行出身者や会計士、税理士のベテランで構成された専門チームが、提案書の作成の補助や仲介の補助を行うことが強みであると考えられます。

| サービス・事業内容 | M&A仲介 企業価値評価 |

| 給与 | 新卒:月給35万円+インセンティブ インセンティブ率25% 中途:応相談(前職の給与・実績等を考慮) ※別途インセンティブ制度あり |

| 求める人物像 | 「M&Aで豊かな日本を次の世代へ繋ぐ」という使命を一緒に実現できる、チャレンジ精神のある方 <必須>営業経験1年以上 <歓迎>高単価商材や多面的な要素を持つサービスを扱う営業経験経営者向けの新規開拓営業のご経験同業他社での経験M&Aに関する業務経験財務や会計に関する基礎的な知識 |

また、弊社のYouTubeチャンネルでは、fundbookの魅力を解説した動画を投稿しております。fundbook様への転職をお考えの方はぜひご覧ください。

INTEGROUP

1)完全成功報酬制

2)完全独立系のM&A専門会社

1)完全成功報酬制

完全成功報酬制を採用しており、M&A仲介における着手金・月額報酬・中間報酬を必要としないため、M&Aが成立した場合のみ報酬が発生する仕組みとなっています。

2)完全独立系のM&A専門会社

完全独立系のM&A専門会社であり、企業グループ・系列に属してないため、企業グループ内の会社や重要取引先に優先的に案件を紹介するなどのしがらみがありません。これにより、お客様に対してベストな相手先を紹介することが可能になります。

| サービス・事業内容 | ・M&A仲介・アドバイザリー ・MBO支援 |

| 給与 | 年収:初年度360万円~ ・月給+30時間の固定残業代:30万円~ ・賞与:実績等により支給(上限無しのインセンティブ) ※成約案件毎に最大で売上の40%以上を担当者1人につけます。 (基本給+30時間固定残業代)×12ヵ月分を上回った部分を賞与で支給 ※入社2年目で年収4000万円超、入社3年目で年収6000万円超になるコンサルタントあり(モデル年収ではありません) ・ストックオプション制度有り(これまで複数回付与、次回付与時期は未定) |

| 求める人物像 | ・電話等による新規開拓営業力(トップ10%の営業実績)、資料作成能力、論理的思考力が高い方 ・指示待ち人間ではなく、自ら行動管理し、目標達成に向けてやり抜く精神力がある方 ・徹底した成果主義のもとで、成果に応じて還元されることを望む方 ・顧客志向で仕事をしたい方 ・協調性があり、親身に同僚を助けることができる方 ・決算書がある程度読める方 (簿記2級を入社前、または入社後早期に取得することが望ましい) ※M&A業務が未経験の場合は一から指導しますが、財務・会計・税務・法務・その他業界知識等、強い意欲を持って習得することが求められます |

また、弊社のYouTubeチャンネルでは、INTEGROUPの魅力を解説した動画を投稿しております。INTEGROUP様への転職をお考えの方はぜひご覧ください。

M&Aベストパートナーズ

1)現役世代の経営者の相談が多数

2)特化業種における圧倒的な支援実績

3)業界最高水準のインセンティブ率

1)現役世代の経営者の相談が多数

相談企業の経営者は60歳未満の現役世代で56%を占めており、これから会社を成長させたいという意志を持った現役世代の経営者からの相談が多い傾向にあります。

2)特化業種における圧倒的な支援実績

M&Aベストパートナーズでは、「製造・建設・不動産・ヘルスケア」業界での成約実績が圧倒的に多く、これらの専門分野に特化した高い専門性を持つアドバイザーが、業界の傾向を把握した上でM&Aの支援を行います。特化業種においては競合優位性が得られるため、M&Aアドバイザーとして短期間で実績を築くことに関して有利と言えます。

3)業界最高水準のインセンティブ率

業界最高水準の最大インセンティブ率40%を掲げており、最大40%のインセンティブ報酬が用意されています。アドバイザー職の実際の収入例として、入社1年目は800万円から2,000万円、2年目では2,000万円から1億2,000万円となっているメンバーもいるため、高い報酬を実現することが可能です。

M&Aコンサルティング

1)完全成功報酬制

2)会社の成長段階に合わせた『スケール型M&A』

3)業界特化のコンサルタントが支援

1)完全成功報酬制

完全成功報酬制を採用しており、M&A仲介における着手金・企業価値評価料・月額報酬・中間報酬を必要としないため、M&Aが成立した場合のみ報酬が発生する仕組みとなっています。

2)会社の成長段階に合わせた「スケール型M&A」

売り手側の企業価値を高めてから売却する「スケール型M&A」を採用しています。事業成⻑戦略から後継者育成、譲渡後の資産管理・運用まで、⻑期を見据えた支援を行っており、スパイラルグループがこれまで培ったノウハウを活かしながら、成長段階に応じたサポートを行っています。

3)業界特化のコンサルタントが支援

製造業、IT、飲食、美容、EC、人材、建設など様々な業界の実績があるコンサルタントが在籍しており、それぞれの事業特性を理解した上でサポートを行うことが可能です。

| サービス・事業内容 | ・成長支援型M&A ・事業承継 |

| 給与 | 新卒:年収600万円~ 固定給+インセンティブ+業績連動賞与(年4回) ※インセンティブ、業績連動賞与については上限無し 中途:前職の給与水準、職務経験、スキル等を考慮し決定 成果に応じたインセンティブ(上限無し) |

| 求める人物像 | M&A業務の経験者・未経験者は不問 仕事を通して自身のやりたいことを実現させる、ハングリー精神を持った方 <歓迎要件> ・コミュニケーション能力、顧客折衝能力、論理的思考能力 ・経営知識全般(金融・財務・会計・税務・法務・ビジネスモデル等) ・資料作成能力、ドキュメンテーション能力 ・会計士、弁護士、MBA保有者優遇 |

また、弊社のYouTubeチャンネルでは、M&Aコンサルティングの魅力を解説した動画を投稿しております。M&Aコンサルティング様への転職をお考えの方はぜひご覧ください。

Leverages

1)IT・Web領域特化型のM&Aサービス

2)完全成功報酬制

3)Leveragesグループのデータベースを活用した精度の高いマッチング

1)IT・Web領域特化型のM&Aサービス

IT・Web領域特化型のM&Aサービスを行っており、専門知識を持ったコンサルタントが相談から成約まで一気通貫してオーナー様をサポートしています。

Leveragesでは、主力事業である「レバテック」においてIT産業の育成に関する事業を展開しています。そこでIT人材のフリーランス参画や転職支援に注力することで培ったIT企業各社とのコネクションを利用し、M&A事業に活用しています。IT業界特化により、競合優位性が得られることと、短期間で成約経験を多く得られることが期待できます。

また、現在は医療・介護、建設・製造など幅広い領域に事業を展開しているため、様々な業種におけるM&Aに着手することも期待できます。

2)完全成功報酬制

完全成功報酬制を採用しており、M&A仲介における着手金・企業価値評価料・月額報酬を必要としないため、M&Aが成立した場合のみ報酬が発生する仕組みとなっています。(※中間金のみ買手企業より徴収)

3)Leveragesグループのデータベースを活用した精度の高いマッチング

Leveragesグループでは、これまでにITエンジニア・デザイナー専門エージェント「レバテック」をはじめ、30以上ものサービスを創出してきました。グループで培ったデータベースや顧客基盤を活用することで、より精度の高いマッチングを実現します。

| サービス・事業内容 | ・M&Aアドバイザリー ・企業評価の実施 ・資本政策・経営計画コンサルティング |

| 給与 | 非公開 |

| 求める人物像 | ・先読みして自発的に行動できる方 ・コミュニケーション能力の高い方(周囲の意図を的確に汲み取れる方) ・周辺業務も積極的に巻き取って仕事に取り組める方 ・業務を効率化するための仕組みづくりが得意な方 未経験者 <必須> ・大卒以上 ・社会人経験3年以上 ・相対的に秀でた業務実績 ・下記いずれかの経験 – 銀行、証券会社等金融機関での営業経験 – コンサルティングの実務経験 – 引受等を含む投資銀行業務の経験 <歓迎> ・新規開拓営業経験 ・トップアプローチ(社長や事業責任者への営業)経験 経験者 <必須> ・M&A仲介(FA含む)の実務経験 <歓迎> ・案件発掘からマッチング、エグゼキューションまでの一連の実務経験 ・複数案件の成約実績 |

M&Aロイヤルアドバイザリー

1)ベテランアドバイザーによる手厚い支援

2)専任担当制の採用

3)完全成功報酬型

4)株価レーマン方式による定額の費用

1)ベテランアドバイザーによる手厚い支援

M&Aロイヤルアドバイザリーは2021年に設立され、現在2期目に突入しているM&A仲介会社です。在籍しているM&Aアドバイザーは全員が平均5年ほどM&Aアドバイザーの経験を積んでいます。前職で、年収にして平均5,000〜6,000万円を稼ぐ程の活躍をされていたアドバイザーで構成されている点が非常に特徴的です。現在は未経験のアドバイザー採用を精力的に行なっており、未経験アドバイザーがベテランアドバイザーの支援を手厚く受けられる環境が強みと言えます。

2)専任担当制の採用

専任担当制を採用しており、圧倒的な実績を持つコンサルタントが初期検討から成約までを一貫してサポートします。企業の経営者に最後まで寄り添いM&Aを検討していくことが可能です。

3)完全成功報酬型

完全成功報酬制を採用しており、M&A仲介における着手金・月額報酬・中間報酬を必要としないため、M&Aが成立した場合のみ報酬が発生する仕組みとなっています。

4)株価レーマン方式による定額の費用

移動する譲渡対価のみを料率の対象とする株価レーマン方式を採用しているので、移動総資産ベースのレーマン方式より成功報酬額を抑えることが可能です。

| サービス・事業内容 | ・M&Aアドバイザリーサービス(譲渡・売却) ・M&Aアドバイザリーサービス(譲受・買収) ・セカンドオピニオンサービス ・MALAパートナープログラム |

| 給与 | 360万円~+上限のないインセンティブ ※前職を考慮した上で決定 |

| 求める人物像 | <必須> ・M&A仲介会社、金融機関等でM&Aに関する一連の実務を経験された方(ソーシングからエグゼキューションまで一貫して対応できる方) ・前職において、社内でトップレベルの実績および成果を上げた方、またはその自負がある方 <歓迎> ・M&A仲介会社等にて、M&Aコンサルタントとしてトップクラスの成績を収め、ディール全体を一人で統括・マネージメントでき、論理的な思考能力が高く、高い専門性をもっている方 ・M&Aの検討が必要な経営者様の経営課題や重要な意思決定に対し、高い熱意と自主性を持って仕事できる方 ・知識や専門性だけでなく、経営者様からの全幅の信頼を得られるだけの優れた人格を有している方 ※M&A実務未経験者も歓迎 |

また、弊社のYouTubeチャンネルでは、M&Aロイヤルアドバイザリーの魅力を解説した動画を投稿しております。M&Aロイヤルアドバイザリー様への転職をお考えの方はぜひご覧ください。

ウィルゲート

1)IT企業やベンチャー企業のM&A仲介に強い

2)着手金無料・完全成功報酬制・業界最低水準のM&A報酬体系

3)買い手企業ネットワーク 17,400社以上

4)90%以上のリードがインバウンド経由|M&Aアドバイザーがディールに集中できる環境

1)IT企業やベンチャー企業のM&A仲介に強い

ウィルゲートM&Aは、IT企業やベンチャー企業を中心としたM&A仲介に強いサービスです。ウィルゲートは2006年創業以来、Webマーケティング支援サービスを提供しており、Webマーケティングの知見を活かした売却条件の交渉支援が可能です。最短45日での成約実績があり、スピーディーなM&A支援に定評があります。

M&A仲介事業以外にもコンテンツマーケティング支援やセールステック支援といったIT事業を行っているため、入社後はM&A仲介以外の業務にも挑戦することが可能です。

2)着手金無料・完全成功報酬制・業界最低水準のM&A報酬体系

完全成功報酬制を採用しており、M&A仲介における着手金・月額報酬・中間報酬を必要としないため、M&Aが成立した場合のみ報酬が発生する仕組みとなっています。一般的なM&A仲介会社では、成約までの間に着手金や中間報酬が発生します。一方、完全成功報酬制では、そのような不安を抱えることなく顧客がM&Aを検討できます。営業活動においての競合優位性となっています。

3)買い手企業ネットワーク 17,400社以上

ウィルゲートは2006年創業以来、Webマーケティング支援サービスを提供しており、累計8,000社以上との取引実績があります。この顧客基盤と、専務取締役である吉岡のXやFacebookなどのSNSでの約90,000名との繋がりを活かしたシナジーのある買い手を探せるのが特徴です。買い手開拓のための架電やフォーム営業などのアウトバウンド営業はほとんど必要がなく、既存の買い手企業との繋がりのみでもシナジーのあるマッチングサポートが可能となっております。

4)90%以上のリードがインバウンド経由|M&Aアドバイザーがディールに集中できる環境

ウィルゲートはXやFacebook、YouTubeチャンネル「社長のM&Aチャンネル」などのSNSを活用したデジタルマーケティング施策を活用し、効率的に会社や事業の売却を検討している売却希望の企業と繋がる仕組みをつくっています。

他にもオフラインのマーケティング施策として、都内でアドトラックを走らせたり、タクシーやエレベーター内でPR動画の配信、また、電車の吊り革広告も行っています。

また、ウィルゲート自身がIT・Web領域の経営者ネットワークを広く持っているため、その繋がり経由での売却相談も多く発生します。M&A仲介会社の中にITに特化している会社が少ないこともあり、各M&A仲介会社や税理士や会計士、経営向けのソリューションをやっている方から、買いFAという形でも案件がやってきます。

各方面からインバウンドがあるため、アドバイザーが必死に営業しなくてもよい体制があり、ほとんどの時間をアドバイザー業務に費やせるのはウィルゲートの大きな強みです。

| サービス・事業内容 | ・M&A仲介事業 ・コンテンツマーケティング事業 ・セールステック事業 |

| 給与 | <平均年収> ウィルゲートにおけるM&Aアドバイザーの平均年収は公開されておりません。公開情報から固定給で平均年収600万円〜1200万円の範囲、それに加えてインセンティブにより~4,000万円が実現可能だと推測いたします。 <年収モデル> ■年収モデルケース ・1年目:860万円~ ・3年目:2,000万円~ ・5年目:4,100万円~ ■内訳 ・賃金形態:月給制 ・固定残業性:有 ・昇給:年2回 ・賞与:年2回(支給上限なし・半期の売上実績を元に支給) |

| 求める人物像 | ウィルゲートにおいて重要視される「自立と協調」の考えを実践できる方がM&A事業においても求められる人物像となります。以下、詳細です。 ①自立 ・プロ意識:顧客組織への価値・結果に拘り、自己を律してやり抜く事 ・主体性:自分の考えと高い視点を持ち、自ら機会を創り行動する事 ・問題解決力:明確な理想を持って問題の真因を特定し、解決しきる事 ②協調 ・チーム意識:共通の理想意識を持ち、高め合って共同実現する事 ・組織遂行力:チームを律して変革して、決めた約束・目標をやり抜く事 |

M&A仲介会社への転職を成功させるためには

M&A業界への転職は、他業界に比べても比較的難易度が高くなっております。

また、情報もあまり出回っていないため、転職情報や入社後のビジョンがわかりずらいのも事実です。

そこで、エージェントの活用がM&A仲介会社への転職を成功をさせるための肝となります。エージェントにはそれぞれ得意不得意な業界業種があるため、M&A業界に精通したエージェントの選定が必要です。どこのエージェントを使うかで数十%の内定率が変わり、内定までのサポート体制も雲泥の差があるため、慎重に選ぶ必要があるでしょう。

リメディ株式会社では、書類作成から面接対策まで徹底したサポートをしており、M&A業界内定率No.1の実績がございます。各企業の内情まで熟知している為、実際に入社してからの業務内容の詳細や最新の転職情報をお伝えすることが可能です。M&A業界に興味がある方はお気軽にご連絡いただければと思います。

M&A業界内定率No.1

- M&A業界への内定率・内定数はNo.1

- M&Aキャピタルパートナーズ・M&A総合研究所への内定数・内定率No.1

- 1年で100名を超える内定者を輩出するM&A業界特化のヘッドハンティング会社

- M&A業界への内定率94.7%を実現する徹底的なマンツーマン選考対策

※2022年1月から6月末における、リメディ専任でM&A仲介会社に応募した方57名中54名が内定獲得 - 営業未経験者のM&A業界への転職実績が多数

- リメディ唯一の社長や幹部経由の特別ルートでの応募も可能

転職意思が固まる前の情報収集にも

ぜひご活用ください。